国税の職場で主に法人の審理を担当してきた、実務に強い税理士です。

当事務所の税理士は、国税局及び税務署に長年勤務し、主に法人の審理事務(法規審査等)を担当して参りましたので、正しい法令解釈と実務に即した判断についてのノウハウが蓄積されており、主に法人様や個人事業主様の決算と申告を得意としています。

クライアント様には、直接税理士が対応いたします。基本的には、自計(自らの経理)を進めていただきますが、記帳のしかたや資料整理のしかたは、丁寧にアドバイスいたします。また、自計が困難な方にも対応いたしますので、ご相談ください。

また、(狂乱的な)バブル時代に資産税の業務も経験しましたので、相続税・贈与税や譲渡所得にも対応可能です。

今までの人的蓄積も多層的にありますので、税目を問わずに情報交換や情報収集が可能であり、必要に応じて他業種の専門家への依頼が可能です。

「税理士柳元剛事務所」へのお問い合わせ

050-5283-4322

※お問い合わせの際は「"税理士ドットコム"をみた」とお伝えいただくとスムーズです。

所属税理士

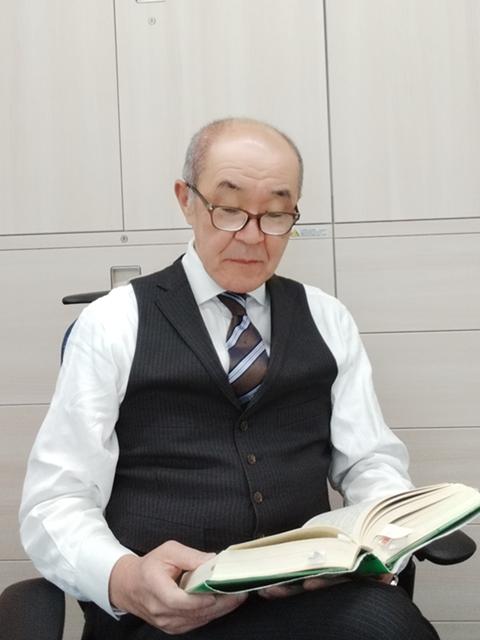

柳元 剛 税理士

男性

2級ファイナンシャル・プランニング技能士

国税局及び税務署で、主に法人の調査や審理(法規審査等)事務を担当して参りました。

特に、長年、審理事務を経験してきたので、正しい法令解釈と実務に即した判断のノウハウが蓄積されております。

また、講演や研修講師も数多く経験しているため、クライアント様に分かりやすい説明を行えると自負しております。

さらに、資産税の経験もあるため、相続や事業承継等を見越したアドバイスを行うことも可能です。

会計ソフトは、問いません。クライアント様が使いやすいもので対応いたします。

税理士柳元剛事務所の詳細情報

代表税理士

- 名前

- 柳元 剛

- 所属税理士会

- 東京地方税理士会

- 税理士登録年

- 2023年

得意分野・取り扱い分野

- 得意分野

-

- 顧問税理士

- 税務調査

- 税金・お金

- 取り扱い分野

-

- 顧問税理士

- 節税

- 確定申告

- 相続税

- 税務調査

- 経理・決算

- 税金・お金

得意業種・取り扱い業種

- 得意業種

-

- 不動産

- 流通・小売

- 建設・建築

- IT・インターネット

- 製造

- 取り扱い業種

-

- 不動産

- 飲食

- 流通・小売

- 建設・建築

- IT・インターネット

- 美容

- 運輸・物流

- 製造

- 医療法人

- NPO法人

- 学校法人

- 一般社団法人

取扱い会計ソフト

- 弥生会計

- ソリマチ会計王

税務調査の料金・事例

事例

課税されるか否かの判断に強い税理士です。

長年にわたり税務署で法人の審理事務を担当し、調査案件の審査を行ってまいりました。

料金

1時間当り10,000円を基本として、1日当り50,000円を上限とします。

長期にわたる場合などは、ご相談に応じます。調査後の納税額は、本来納めるべき税額であることから、成功報酬はいただいておりません。

別途消費税は加算させていただきます。

顧問税理士の料金・事例

事例

事業規模に応じて柔軟に対応いたします。

個人事業で小規模事業者様の場合は、顧問契約を勧めずに確定申告のみの対応も致します。

料金

《所得税)事業・不動産所得が有所得で消費税ありの場合:顧問料11,000円決算申告料66,000円(税込)から

《法人税》消費税や地方税(住民税・事業税)を含む場合:顧問料22,000円決算申告料110,000円(税込)から

《相続税)当事務所規定によりますが、おおむね大手事務所の8~9割程度で設定しております。

一生に数回の申告と納税ですので、丁寧にご案内し、資料収集等のサポートも行います。

| 項目 | 費用・内容説明 |

|---|---|

| 相談料 | 初回のご相談やお問い合わせは、お悩みの全体像とその原因を把握することを目的として、無料で1時間程度まで対応いたします。 ただし、その後の資料分析や具体的な判断、法規審査などを要する場合は、タイムチャージを申し受けます。 タイムチャージは、30分当り5,000円で対応いたします。 |

確定申告の料金・事例

事例

顧問契約に至らない規模の個人様は、確定申告のみの対応も致します。

事業を開始したばかりで、所得が発生しないフリーランスの方の申告を税込11,000円で対応いたしました。

ご自身で確定申告するフリーランスの方の青色決算書のレビュー(簡易検証)を11,000円でお引き受けいたしました。

料金

《所得税》副業の雑所得や医療費控除の場合: 申告書作成料11,000円(税込)から

《所得税)事業所得がある場合で消費税の簡易課税を含む:申告書作成料33,000円(税込)から

- 事務所名

- 税理士柳元剛事務所

- 所在地

- 神奈川県横浜市神奈川区沢渡45番1ルピナス横浜西口201号

- アクセス

- 横浜駅から徒歩10分

入力にエラーがありました。

ご指定のメールアドレスへ送信しました。

※ ドメイン指定受信を設定されている方は「zeiri4.com」を追加してからお使いください。

※ 送信した携帯メールアドレスは、他の利用目的のため保存及び利用することはございません。

回答したみんなの税務相談

-

仕入れにかかった手数料の仕訳方法

個人事業主の青色申告です。免税事業者ですが、この先課税事業者になるかもしれません。市場で仕入れをしていますが、仕入れた物の10%が手数料とし...

2026年02月01日 投稿

柳元 剛 税理士の回答

(2)ですね。 仕入れ勘定は、混合勘定といって、「経費と資産が混合されたもの」になります。市場という特性上、期末(年末)の在庫はあまりないと思いますが、一般に仕入れたものの期末在庫は資産に数えなおさ...

-

創立費償却についての勘定科目

創立費を全額償却したいのですが、使用している会計ソフトだと「繰延資産償却(販)」と「繰延資産償却(外)」があります。創立費の償却の場合、どち...

2026年02月01日 投稿

柳元 剛 税理士の回答

会計ルールに従うと、営業外費用ですね。 似たような科目で開業費という繰延資産がありますが、こちらは営業外費用を原則としつつ、内容に応じて販売費および一般管理費とすることも可能なようです。 (会計基準...

-

クレジットカード支払いした際の仕訳方法

クレジット支払いで電話代金を支払っています。引き落としが¥10000だとします。30%経費にする場合、30%分引き落としされた仕訳だと口座残...

2026年02月01日 投稿

柳元 剛 税理士の回答

借方:水道光熱費10,000円/貸方:普通預金 10,000円 事業主貸 7,000円/ 水道光熱費 7,000円 このような感じですね。

-

駐車場の舗装工事について

不動産会社(個人事業主)で、免税事業者、青色申告です。大家から駐車場の舗装工事の依頼を受け、舗装業者へ工事を依頼しました。特に業者とは契約書...

2026年02月01日 投稿

柳元 剛 税理士の回答

仕入も外注費もあまり違いがなく、「収益(売上)に対応する原価」ですので、どちらを使ったからといって、税務上身と寝られないということはありません。 しいて言えば、仕入は販売する商品の購入で、在庫とし...

-

ココナラの取引の日付について

ココナラというクラウドソーシングで案件を受けています。帳簿に記載する日付について質問です。取引を開始した日なのか取引を完了した日どちらになる...

2026年01月27日 投稿

柳元 剛 税理士の回答

取引を完了した日ですね。 この完了した日とは、成果物を発送(送信)した日、顧客が受領した日、顧客が検収した日(いわゆる「OKを出した日」)などのうち、質問者様が経理しやすい日でかまいません。 個人事...

監修したハウツー記事

監修した記事はありません。