岸田増税まったなし!税理士に聞いた「これはやめて」と思うものは?

税金・お金

令和4年度の国の税収は過去最高の71兆円台を記録。一方で、物価高等で生活の厳しさが増す中、政府は国民の負担増へつながる増税を段階的に進めている。

また、岸田総理の諮問機関である政府税制調査会がまとめた「税のあり方に関する答申案」によると、悪化する財政状況を理由にさらなる増税に向けた見直しを検討していることが明らかになり、話題となった。

そこで税理士ドットコムでは、これらの増税策(案)についてどう思うか、税務のプロである税理士に対しアンケートを実施。気になる結果をさっそく見ていこう。

●やめてほしい増税の2位は「退職金への課税強化」、1位は「インボイス制度の導入」

アンケートでは、すでに導入が決定されている・今後導入予定の増税策、見直しが検討されている増税案から編集部が12項目をピックアップし、最大3つ選んでいただく形で回答を募集した。まず最初に「やめてほしい」と思うものについて聞いたところ、結果は以下のとおりとなった。

[問 : 以下の増税策・増税案の中から「やめてほしい」と思うものを最大3つ選んでください]

1位 インボイス制度の導入…50%

2位 退職金への課税強化…38.9%

3位 児童手当の拡充による扶養控除の見直し(高校生期の扶養控除廃止)…31.5%

4位 給与所得者の非課税所得の見直し(社宅の貸与、食事支給、従業員割引などの現物給付、通勤手当など)…29.6%

5位 走行距離課税の導入…24.1%

6位 給与所得控除の見直し(会社員の優遇廃止)…22.2%

7位 防衛費の増額に伴う法人税・所得税・たばこ税の引き上げ…14.8%

8位 公的年金に係る雑所得の課税見直し…11.1%

8位 相続税の生前贈与加算、相続開始3年から7年に拡大…11.1%

10位 専業主婦(夫)の世帯が優遇される配偶者控除の見直し…9.3%

10位 タワマン節税の無効化…9.3%

12位 一定の富裕層への金融所得課税の強化…7.4%

13位 反対する政策は特にない…1.9%

1位は、今年10月1日からスタートする「インボイス制度の導入」(50%)となった。

税理士からは、「計算が複雑で手間」「事務処理が煩雑になる」など作業負担増に言及するコメントが多く寄せられた。中には、顧客がインボイス制度を理解しておらず、「非インボイス登録業者の経費は仕入税額控除できないことを伝えると、税理士が悪者扱いされた」というエピソードもあった。

[<1位 インボイス制度の導入>に寄せられたコメント]

・インボイス制度は、税理士も手が回らなくなり、申告難民が出ると思われる

・実務の手間と比較して税収の効率が悪すぎる。企業もこんなことに労力をかけるくらいなら、他のことをした方が利益が上がり税収も増える

・売上1000万円以下の個人事業主は、価格で競争していたり、大企業等の下請けをしていることが多く、消費税分を価格に転嫁することが難しい

・番号を付与しただけのインボイス制度は国も企業も事務負担が増え、増税にはなるが不利益が大きい。電子帳簿保存、デジタル通貨になってからすべき

・インボイス制度は経過措置の期間の6年間を延期し、1000万円未満の免税を無くして、全事業者を課税事業者にすればいいだけの話

・逆進性(所得の少ない人ほど負担が多く、所得の多い人ほど負担が少ない)のある「消費税」を更に強化(逆進性の増大)し、税務手続きの複雑化を増しているため

・現場の混乱と小規模事業者の事業継続に大きな影響を及ぼす

ーーーーーーーーーーー

2位は「退職金への課税強化」(38.9%)となった。退職金にかかる退職所得控除額は、現行では勤続20年までは1年につき40万円だが、勤続20年を超えると控除額が800万円 + 1年あたり70万円と大幅にアップする。この増税案では退職所得控除の1年あたりの額を、勤続年数に関わらず一定にする可能性を示している。

給与所得者の老後の生活設計が狂ってしまうことを危惧するコメントが多く寄せられた。

[<2位 退職金への課税強化>に寄せられたコメント]

・現役を退いた世代の生活を、脅かすおそれがある

・給与所得者の人生設計自体を破壊する改正

・退職金を前提とした節税プランがなくなる

・長く勤務し退職間際の人や、一生懸命に働き続け、退職金を楽しみにライフプランを考えている若い人とのバランスをどうとるのか。1か所で頑張ることが損になると企業経営が舵取りできなくなる

・働き方の常識を変える政策として理解はできるが、急に変更するのは大変な不公平となるので、変えるなら準備時間をかけることが必要

ーーーーーーーーーーー

3位は「児童手当の拡充による扶養控除の見直し(高校生期の扶養控除廃止)」(31.5%)となった。

政府は異次元の少子化対策として、現在中学生まで支払われる児童手当を3年延長し、高校生まで支給する案を表明。ところが児童手当拡充に係る財源を明らかにしなかったため、2011年のこども手当創設時に廃止された「年少扶養控除」と同様に、高校生期の扶養控除が廃止になるのではと危惧されている。

税理士からも「児童手当を支給する代わりに扶養控除を廃止するなら、少子化対策にならない」といった声が寄せられた。

[<3位 児童手当の拡充による扶養控除の見直し>に寄せられたコメント]

・所得税の負担が大きくなり結果家計支出が減る

・中所得〜高所得の人にとって、税負担や社会保険料の負担は既にかなり大きい。さらなる所得税の増税はすべきでない

・少子化対策は、児童手当の拡充と扶養控除の現行維持がマスト

・所得制限廃止とセットだが、年収1200万以上だと納税額の方が多くなり意味がない

・児童手当は5年以内に縮小され、扶養控除廃止のみ残る、国民へのだましの政策と思われても仕方ない

ーーーーーーーーーー

4位、5位と税理士のコメントは以下のとおり。

[<4位 給与所得者の非課税所得の見直し>に寄せられたコメント]

・庶民に対する増税だと思う

・通勤費など、とてつもない課税拡大になり、サラリーマンの負担増とともに人件費の負担も増える

・社宅、食事、現物給付については反対しないが、通勤手当は明らかに必要経費。一般的に通勤手当は実費相当額が支給されるので、所得税が引かれると、実際は通勤定期などが買えないことになる

・国民の大多数を占める会社員への増税は可処分所得を減らし、消費の落ち込みに直結する。会社員の優遇とあるが、事業主の方が経費に自由度が高く、税負担は軽くなっていると考える

[<5位 走行距離課税の導入>に寄せられたコメント]

・課税根拠に説得力がない

・運送業関係に大きく影響を及ぼす

・走行距離を正確に測定することは困難

・電気自動車に完全移行した場合に検討させるのであればよいと思う

ーーーーーーーーーー

また、編集部で挙げた12項目以外でやめるべきと思う政策等について聞いたところ、以下のようにさまざまな意見が寄せられた。

[問 : 上記で挙げた以外で、やめるべきだと思う経済政策等をお教えください]

・外国人への生活保護

・消費税の軽減税率

・増税は多少理解できるが、政府には企業と同様に、まずは無駄な経費の削減をしたあとに増税の議論をしてほしい

・景気回復もしていないのに、増税を考える必要はあるのか

・税収を増やすのではなく、子ども以外への福祉関連支出に大幅削減の大ナタを振るうべきだ

・印紙税は完全撤廃すべき。時代に合わず、不公平で煩雑な税制の代表格だと思う

・税負担の公平感を国民に与える政策

・微妙な経費が多い個人事業者こそ厳しくするべき

・やめるべき経済対策はないと考える。どんどん経済対策を実施し、金回りが良くなるような対策をするべき

●富裕層に対する「金融所得課税の強化」「タワマン節税の無効化」は賛成派が多い傾向

次に、さきほどの増税策・増税案について、「賛成」だと思うものについて聞いたところ、以下のような結果となった。

[問 : 以下の増税策・増税案の中から「賛成」だと思うものを最大3つ選んでください]

1位 一定の富裕層への金融所得課税の強化…48.1%

1位 タワマン節税の無効化…48.1%

3位 賛成する政策は特にない…25.9%

4位 インボイス制度の導入…16.7%

4位 専業主婦(夫)の世帯が優遇される配偶者控除の見直し…16.7%

6位 相続税の生前贈与加算、相続開始3年から7年に拡大…14.8%

7位 防衛費の増額に伴う法人税・所得税・たばこ税の引き上げ…7.4%

7位 公的年金に係る雑所得の課税見直し…7.4%

9位 給与所得控除の見直し(会社員の優遇廃止)…5.6%

10位 児童手当の拡充による扶養控除の見直し(高校生期の扶養控除廃止)…1.9%

10位 退職金への課税強化…1.9%

10位 給与所得者の非課税所得の見直し(社宅の貸与、食事支給、従業員割引などの現物給付、通勤手当など) …1.9%

13位 走行距離課税の導入…0%

同率1位になったのは「一定の富裕層への金融所得課税の強化」と「タワマン節税の無効化」で48.1%だった。

まず「一定の富裕層への金融所得課税の強化」とは、年間所得が30億円を超える富裕層を対象に課税を強化するというもの。一方で「タワマン節税の無効化」は、マンションの評価額と実勢価格との乖離を利用して、タワーマンションを購入するという節税対策を無効化(節税にならない)するものだ。

どちらも一定の富裕層が有利になる税制を是正するもので、「富裕層への課税は強化が望ましい」という声が挙げられた。

[<1位 一定の富裕層への金融所得課税の強化/タワマン節税の無効化>に寄せられたコメント]

・租税の中立性と公平性の観点からそうするべき

・富裕層による租税回避は目に余るものがあり、租税回避を削減する努力を果たさない政治家は無能と言わざるを得ない。その上で節税を図るのがプロフェッショナルとしての税理士の責務である

・(一定の富裕層への金融所得課税の強化について)金融所得に対する税率が一律20%では、所得1億円超の人の税負担を引き下げているため

・(タワマン節税の無効化について)節税効果が大きすぎる。他の納税者とのバランスがとれない

・(タワマン節税の無効化について)タワマン節税は不公平な方法で、どこから問題になるか悩ましい状態なので改善は賛成

ーーーーーーーーー

次に3位は、「賛成する政策は特にない」(25.9%)で、「現行税制は世界の税法と比較しても税負担率が高い」という意見も寄せられた。

4位は同率で、「インボイス制度の導入」と「専業主婦(夫)の世帯が優遇される配偶者控除の見直し」(16.7%)がランクインした。

[<4位 インボイス制度の導入>に寄せられたコメント]

・消費税に対して不正が多いため

・税理士としてはかなり面倒ではあるが、世界的には標準的なものである

・現状の消費税制度は、消費税の本来あるべき姿(目的)に違反した制度と思われる

・本来の課税理論に合致している。

・インボイス制度は、世にある不公平を無くすためには必要な施策。問題があるとすれば、報酬水準が低すぎるということ

[<同率4位 専業主婦(夫)の世帯が優遇される配偶者控除の見直し>に寄せられたコメント]

・増税はある程度する必要があると考えるのは、税金は国民が「安全・安心・健康に生きていくため」に使われるという観点から。そのため「課税の公平」という点から見直しは必須と考える

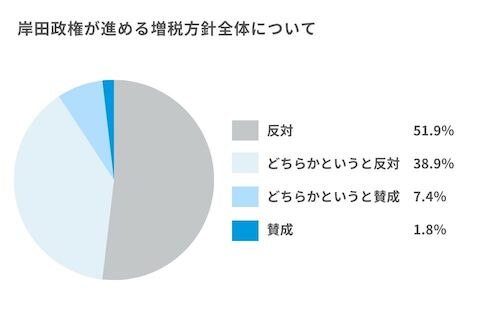

●岸田政権が進める増税方針については「反対」が9割

岸田政権が掲げる増税方針全体について、賛成か反対かを聞いたところ、「賛成・どちらかというと賛成」9.2%、「反対・どちらかというと反対」90.8%と、反対派が9割を占める結果となった。

[岸田政権が進める増税方針について「反対」「どちらかというと反対」派のコメント]

・可処分所得が上がらなければ長期的に経済は良くならない

・歳出の見直しが先にされていない

・経済が成長していないのに増税の話が出てくる感覚が理解できない

・枝葉の増税より、基本・原則に基づく政策に立ち戻るべき

・国会議員などへの色々な優遇や、無駄な予算をやめるなどが先

・物価上昇で税収が増えており、増税の必要はないように思う

・政策に一貫性がなく、取りやすい所から負担を強いている

・無責任な金融財政政策と無責任政治の結果責任をとれといいたくなる

・はっきりと伝えず、ステルス増税になっている

「賛成」「どちらかというと賛成」の理由については、「取れるところから取る、ではないから」「増税による国の財政改善であれば賛成。ただ、子ども以外への福祉バラマキは大反対」などの意見が寄せられた。

●国民の声に耳を方向け「将来に希望が持てるような」経済政策を

最後に、経済成長と少子化対策の問題を解決していくために、政府はどのように対応していくべきと考えられるかについて、広く意見を求めたところ、実に多彩な回答が寄せられた。

自由回答は以下の通り。

・子ども1人につき、年間100万円の「子ども年金」の支給

・国会議員や地方議員の定数半減など、身を切る改革をして示してほしい

・国民の所得増加が経済成長と少子化対策につながるため、税負担を軽減する政策を講じるべき

・ODA等の海外へのバラマキはこれだけ財政が厳しいので大ナタを振るうべき。第一、国内で貧困に苦しむ子どもたちがいるのに、それを差し置いて海外の人へ援助すること自体がおかしい

・外国に多額の資金をバラ撒いたりせず、国内に何らかの形で還元させ、さらに減税をすれば、自ずと経済は成長すると思う

・消費税など減税をし、可処分所得を増やす。老後も安心して生活が出来る見通しが立てば良いと思う。増税も必要かと思われるが、先ずは議員も身を切る改革(議員特権の廃止、議員数の削減、議員報酬を世界平均にするなど)をしないと、国民も納得しないと思う

・政治家の定年制度を実施し、若い活力ある政策を打ち出してほしい。頑張った人たちが報われる政策を検討してほしい(二重課税の完全廃止、退職金課税強化の見直しを廃止)

・教育費の一律無償化と児童手当の拡充で少子化対策をしてほしい。今後の日本を背負っていく子どもたちにお金をかけてほしい

・増税は経済成長や少子化に対してマイナス効果しかないと思う。一時的に思い切った投資を国債で行い、日本経済の基盤強化を行うべき

・大企業の内部留保を活用する税制の枠組みを構築すべき

・格差が増大しているので累進課税の適正化により所得再配分を強化すべき

・130万円の壁は労働力確保のため大きな問題となっており、早急に改革すべき

・減税はもちろんだが、公共投資などもっと必要なところにお金を使い、経済を活性化させる。少子化は今更止めることはできないので、将来の日本の国際競争力を考えて、1人当たりGDPの成長を真剣に考えた措置を講ずるべき

・政府は子ども3人目からの優遇政策などを考えているが、日本の住宅事情も考え、まず「1人の子どもを持とう」と思う社会を作っていくべきだと考える

・増税があっても幸福感が得られる政策を講じるべき

ーーーーーーーーーー

政府税制調査会の答申には、会社員をはじめ多くの国民にとって増税となる見直し案が記されている。岸田首相は答申を受け取った際、「税制の検討をさらに進め、将来に希望が持てるような、公正で活力ある社会を実現していきたい」と発言。一方で、その後ニュース等で「サラリーマン増税」と報じられると、「サラリーマン増税は全く考えていない」と述べたという。

政府には、税理士をはじめ国民の声に耳を傾け、本当の意味で「将来に希望が持てるような」明るく未来ある政策を講じていただきたい。

※アンケート実施期間:2023年7月26日〜8月1日、調査方法:税理士ドットコムに登録のある税理士に対しインターネットで実施、有効回答数:54

※上記で取り上げたコメントは、アンケート回答より抜粋

※増税策・増税案は、実施が決定しているものだけでなく、現在見直しが検討されているものも含まれる

参考 : 税制調査会「わが国税制の現状と課題―令和時代の構造変化と税制のあり方―」

https://www.cao.go.jp/zei-cho/content/5zen27kai1_toshinann.pdf