角地の評価方法は?「正面路線価」の見極め方と計算方法

土地に対する相続税は、評価額に対して課税されますが、評価額を算出する際にポイントとなるのが「路線価」です。

特に、相続する土地が2路線に面しているような「角地」の場合は、どちらの路線価を採用するのかで迷ってしまうことも少なくありません。

この記事では、土地の評価額を計算する際の「正面路線価」の見極め方と、具体的な計算方法について解説します。

目次

路線価と正面路線とは

土地に対する相続税は、本来であれば「時価」を基準に課税されるべきところですが、1つひとつの土地について、その時の時価を算出することはあまりに手間がかかりすぎるため、現実的ではありません。

そこで、土地に対する相続の場合は、「路線価」という税務署が決めた「1㎡あたりの道路の値段」をもとに評価額を算出して、相続税を課税することとされています。

なお路線価は、国税庁のホームページに掲載されている「路線価図」で確認することができます。

正面路線価ってなに?

土地の評価額は、原則として土地の面している道路の「路線価」に「地積(土地の面積)」をかけて、そこに土地の奥行に応じた「奥行価格補正率」(※国税庁のホームページにある奥行価格補正率表を参照)という補正を加えて算出します。

ところが、角地などの土地については、2路線に面しているため、双方の道路の路線価が異なる場合、少し複雑な計算をして1㎡あたりの評価額を算出しなければなりません。

その際に、2路線のうち金額が高い方の路線価を「正面路線価」、もう一方を「側方路線価」といい、評価額を計算する際に2つの路線価を区別しているのです。

角地の正面路線の判定方法

角地で2路線に面している場合は、それぞれの路線価に奥行価格補正率をかけて、高かった方の路線価を「正面路線価」として考えます。

例えば、AとBの2路線が交差する以下のような条件の角地だった場合、それぞれの価格を比較すると、正面路線価は以下の通りとなります。

【普通住宅地区】土地の面積(地積)160㎡

A路線:路線価390万円 奥行8m(奥行価格補正率0.97)

390万円×0.97=378.3万円

B路線:路線価380万円 奥行20m(奥行価格補正率1.00)

380万円×1.00=380万円

よって正面路線価は、金額の高かったB路線ということになります。

計算結果を見ると分かる通り、正面路線価は単にそれぞれの路線価の金額だけで判定されるのではなく、奥行価格補正率次第では、路線価自体が低い方の路線が正面路線価となる場合もあることに注意が必要です。

角地の1㎡あたりの評価額は?

正面路線価がわかったら、次に「1㎡あたりの評価額」について算出します。

角地の場合は、1路線にしか面していない土地に比べて利用しやすいため、正面路線価を路線価のベースとして、そこにもう一方の路線である側方路線による影響額を、次のように算出するのです。

B路線 正面路線価=380万円×1.00=380万円

A路線 側方路線影響加算額=390万円×0.97×0.03(側方路線影響加算率)

=11万3490円

側方路線影響加算率は、地区区分ごとに決められており、「角地」か「準角地」かによって異なります。今回は、普通住宅地区の角地を想定して計算しました。

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| ビル街地区 | 0.07 | 0.03 |

| 高度商業地区 繁華街地区 | 0.1 | 0.05 |

| 普通商業・併用住宅地区 | 0.08 | 0.04 |

| 普通住宅地区 中小工場地区 | 0.03 | 0.02 |

| 大工場地区 | 0.02 | 0.01 |

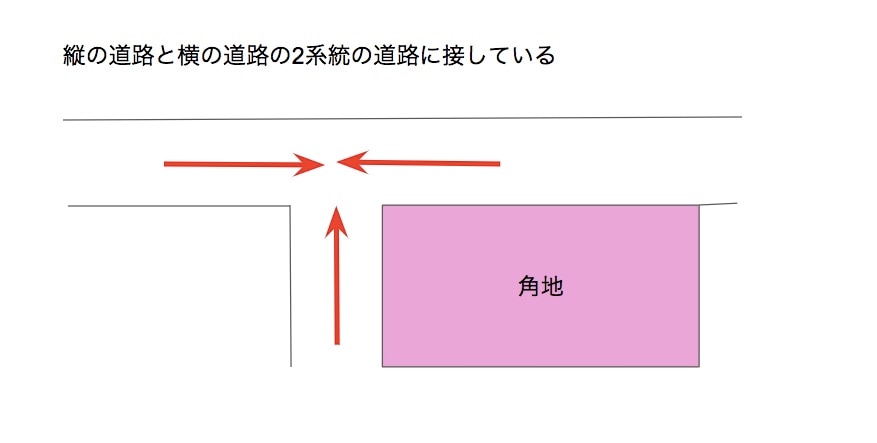

角地の例

2つの道路に囲まれた土地のうち、 2方向に抜けられる土地のこと。

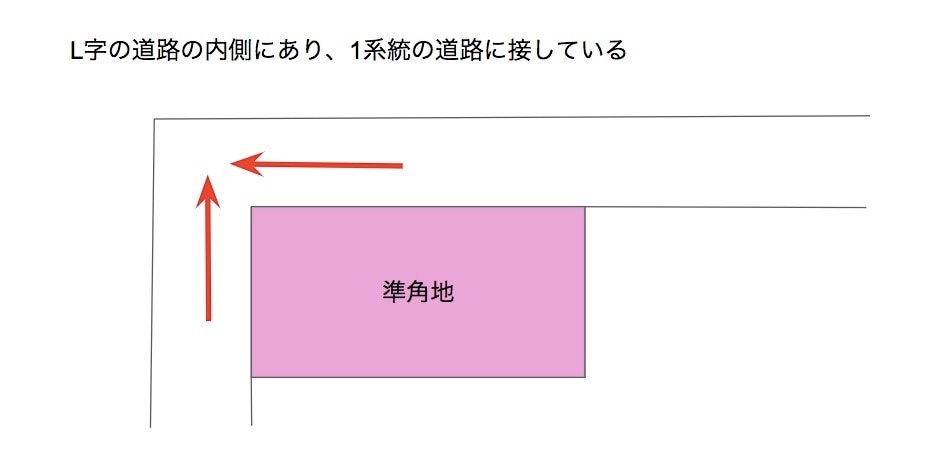

準角地の例

2つの道路に囲まれた土地のうち、 1方向にのみに抜けられる土地のこと。

最後に、正面路線価に側方路線影響加算額を足して、1㎡あたりの路線価を算出します。

正面路線価380万円+側方路線影響加算額11万3490万円=391万3490円

これが、角地の評価額を計算する際の路線価となるのです。

あとは、地積をかければ、角地の評価額が算出できます。

路線価391万3490円×地積160㎡=評価額6億2615万8400円

よって、土地の評価額は6億2615万8400円となります。

2路線の地区区分が異なる場合はどうなる?

さて、路線価を算出する際に用いる奥行価格補正率や側方路線影響加算率については、財産評価で使用される7つの地区区分ごとに補正率が決まっています。

ところが、2路線に面している土地については、地区の境界線上にあると、路線ごとに地区区分が異なることがあるのですが、その場合はどのように計算したらよいのでしょうか。

正面路線価の地区区分を適用する

2路線の地区区分が異なる場合については、「正面路線価の地区区分」を適用します。

つまり、側方路線価に対する奥行価格補正率や側方路線影響加算率についても、正面路線価の地区区分の数値をあてはめて計算しますので、間違えないよう気を付けましょう。

おわりに

2路線に面している角地を相続する場合については、評価額を計算する際に、正面路線価の判断を誤ると、評価額自体も間違えてしまうため、相続税にまで影響が出てしまいます。

また、角地以外にも土地に複数の路線が面している場合については、評価額の計算方法がさらに複雑になってきます。

土地を相続する際には、誤った相続税申告を防止するためにも、路線価や相続税に詳しい税理士に相談することをおすすめします。

もっと記事を読みたい方はこちら

無料会員登録でメルマガをお届け!