タックスヘイブンの聖地はオランダ?大手創業者が採用する、高税率回避の手法とは

税金・お金

税率が高い国の企業や資産家などの中では、課税が免除または軽減される国(タックスヘイブン)へ資金を移動させて節税を行うケースがよく見受けられる。日本では特に上場企業の経営者が、海外に資産管理会社を設立するという方法が増えているようだ。

たとえば、ユニクロの創業者として知られるファーストリテイリングの柳井正氏は、オランダに資産管理会社を設立し、自身が保有していた株式を譲渡したとされている。

またドンキホーテ創業者で、パン・パシフィック・インターナショナルHDの安田隆夫氏も同じくオランダに資産管理会社を設立している。

所得税は所得が多いほど税率が高くなる「累進課税(最高45%)」であるのに対し、法人税は「税率が一定(約30%)」だ。つまり、所得が多い富裕層は資産管理会社を設立した方が、税金の面で有利になるケースが多い。

さらに、法人税が低いタックスヘイブンに資産管理会社を設立すればなお有利になると思われるが、なぜ法人税率が低いシンガポール(17%)や香港(最大16.5%)などではなく、オランダ(最高25.8%)での設立を選ぶ経営者がいるのだろうか。柴田篤税理士に聞いた。

● 租税回避目的の外国子会社の所得は「日本の所得」とみなされる

ーー日本に住んでいて、税率が低い海外に資産管理会社を設立して運用することに、問題はないのでしょうか?

「資産管理会社とは、株式・債券などの資産を所有している人が、その資産を所有・管理することを目的として設立する法人のことをいいます。日本に居住しながら、税率が低いこれらの国に資産運用会社を設立して運用すれば、税金が安くてすむのではないか…と、当然思うでしょう。

しかしながら、国家の課税権が侵され、国内だけで資産を運用する人と海外で資産を運用する人との税率が異なるのであれば、課税上公平でなくなります。

そのため、外国子会社を利用した国際的な租税回避に対処すべく、外国子会社の所得を日本の株主の所得としてみなし、日本での所得に合算課税するようになりました。これを『タックスヘイブン対策税制(外国子会社合算税制)』と言います。

租税法の重要な理論として、『事業目的の理論』があります。事業上の目的があって低税率国に会社を設立するのは、経済的合理性・実体があるのでよいとされます。

逆に国際的な租税回避のために、低税率国に会社を設立し、株式・債券等の投資により所得(パッシブ・インカム)を生み出した場合は“それに関連する所得は租税回避として否認します”という理論・判例・法制が形成されてきました」

● オランダの配当や譲渡益が非課税になる「資本参加免税制度」を利用

ーー「個人が持つ株式を海外の資産管理会社に譲渡すること」について、法人税率が低いシンガポールや香港などではなく、オランダを選ぶことでどのようなメリットがあるのでしょうか?

「シンガポールや香港と違い、オランダには、『資本参加免税(Tax Exemption System)』という制度があります。資本参加免税制度とは、一定の条件を満たせば、オランダ法人が保有する株式からの配当や譲渡益が全額免税となる優遇制度です。外資を呼び込むためにオランダが導入しました。

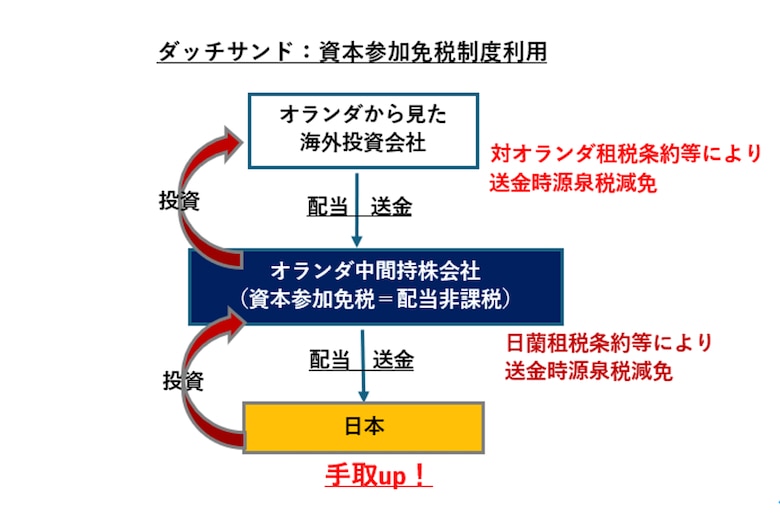

例をあげます。まず、資本参加免税制度を適用して、オランダに中間持株会社を設立します。海外の関連法人を投資先にし、オランダ法人へ配当を送金します。

この際、送金時に源泉税が課税されない国を選ぶこと、送金時に源泉税が課税されない所得の種類であることなど、複雑なタックスプランニングが必要とされます。オランダでは、こうした国際税務関係の優遇税制が充実しています。

また、オランダ法人が株式で得た配当は、資本参加免税により課税されません。さらにオランダ法人から日本に配当を送金するときにも、一定の条件を満たせば、源泉課税は減免されます。そのため、配当源泉税が課税される国から送金されるケースと比べると、日本法人の受取手取りは増えます。

このように、オランダの資本参加免税制度を適用した中間持株会社を、ほかの海外法人で挟むことで、グローバルで適法な節税を図ることができます。この手法を「ダッチ(オランダ)・サンドスキーム」と言います。

なお、オランダの資本参加免税の適用を受けるには、様々な条件があります。概略は

(1)事業に積極的に従事する中間持株会社であること

(2)投資先事業とオランダ事業間に関連性があること

(3)株主が5%以上の株式保有をすること

(4)ポートフォリオ投資(株式・債券・リートのようなパッシブ・インカムの運用)でないこと

などです。

先に述べたとおり、持株会社には事業目的がなければなりません。持株会社は、下に子会社群をぶら下げて経営・運営し、配当・キャピタルゲイン等など、投資先関連事業から資金を回収する事業目的・実体があると解されています。

現在オランダ中間持株会社に投資している投資家は、オランダ持株会社事業からの留保利益等を関連投資先に投資しており、単なるポートフォリオ投資とは異なります。

また、オランダの先の国であるルクセンブルグ、スイス、リヒテンシュタイン等には、世界大戦以前から富裕層の資産を運用してきたプライベートパンク・ウェルスマネージャーがたくさんいます。資金がシンガポール、香港、ドバイ(UAE)に向かうケースも少なくありません」

● 会社設立はあくまで「事業目的」であることが重要

ーーオランダのみならず、個人が持つ株式を海外の資産管理会社に譲渡することについて、注意点などがあればお教えください。

「個人が持つ株式を海外の会社に譲渡する場合、オランダのように株式を現物出資として、簿価移転を是認している受入国である必要があります。そうでないと、譲渡したときに実現益が発生し、譲渡国で課税される場合があります。

また海外でビジネスの環境が整っていることが重要です。ポートフォリオ投資目的の場合、タックスヘイブン対策税制に引っかかるリスクがあります。

たとえば海外に資産管理会社を移し、そこで不動産事業をするなら、事業目的があるのでそのようなリスクはありません。単にお金だけ投資するのではなく、事業と絡めて進出することが肝要です。また、資金をドル・ユーロ・円などと、各国に分散投資することは、運用リスクを低減することになります。

ただし、移転先で会計・税務・法務の管理コストがかかります。ある程度のビジネス規模がないと、コスト倒れになる可能性もあります。

税務当局の目から見ると、お金の流れで取引の実体を把握していくため、二国間取引の場合、極めて容易に捕捉できます。グローバル多国籍企業は、何か国にも拠点を分散させています(もちろん租税回避でなく、事業上の目的があってのことです)。三国間取引だと、日本法の及ぶ範囲外になりますので、税務当局の捕捉力が及ばないこともあるかと思います」

【取材協力税理士】

柴田篤(しばた あつし)日本国税理士・貿易アドバイザー協会(AIBA)アドバイザー・保有資格(米国税理士・通関士)

日本水産(ニッスイ)・オランダの国際税務の国際機関IBFD・アンダーセン出身。現在欧州のVAT専門誌VAT Monitorの日本通信員。主に「会計国際税務・関税VAT移転価格・貿易・金融税務」を扱う。ばんせい証券グループの持株会社ばんせいホールディングス社長兼任。

事務所名 :TradeTax国際税務・会計事務所

事務所URL:https://www.japan-jil.com/