競馬で儲けたら会社員でも確定申告が必要?確定申告のやり方や期間を解説

競馬はおじさんの趣味といった以前のイメージではなく、最近は若者や女性の趣味としても挙げられるようになりました。競馬の楽しみ方はさまざまですが、「馬券の購入」は多くの方が思い浮かべる競馬の楽しみ方の1つです。

馬券を購入して儲けると、確定申告が必要と聞いたことがある方もいるのではないでしょうか。この記事では競馬で儲けたら会社員でも確定申告が必要なのか、取得計算方法や確定申告のやり方を解説します。

馬券購入を楽しんでいる方、儲けた場合の確定申告について知りたい方はぜひ最後までご覧ください。

目次

競馬の確定申告の基礎知識

まずは競馬に関する確定申告の基礎知識について、3つのポイントを知っておきましょう。

- 確定申告の必要性

- 確定申告が必要となる条件

- 確定申告をしなかったらどうなる?

それではそれぞれ解説していきます。

確定申告の必要性

競馬で儲けが出た場合、払戻金は一時所得または雑所得として扱われ、確定申告が必要になる可能性があります。一時所得とは、競馬の儲けやクイズの賞金などの不定期・偶発的に発生する臨時収入を指します。雑所得とは、給与所得や一時所得などの9種類の所得区分に含まれない所得です。

競馬の儲けが一時所得になるか雑所得になるかは、馬券購入の頻度や継続性、利益の発生規模で区分されます。基本的に競馬での儲けは「一時所得」であると考えておきましょう。

しかし、競馬の儲けが雑所得になる場合になることもあります。2017年には、裁判で競馬の儲けが雑所得として認められたことがあります。ただ、これはかなり珍しいケースで、多くの場合は雑所得とは認められません。

確定申告が必要となる条件

競馬で儲けた金額のすべてで確定申告が必要になるわけではなく、一定の条件を満たした場合に確定申告が必要になります。一時所得には特別控除が適用されるため、基本的に年間の合計儲け額が50万円を超えると確定申告が必要です。しかし、給与所得のある会社員の場合は給与以外の取得の有無で若干変わります。

- 会社員で給与所得を得ている

- 給与以外の課税所得(副業など)がない

この2つの条件を満たしている場合は、一時所得(年間の合計儲け額)が90万円以上の場合に確定申告が必要です。

年間の合計儲け額が90万円の場合、一時所得の控除金額は超えます。しかし、給与以外の課税所得が20万円以下の場合は申告する必要がありません。そのため。90万円以下であれば確定申告は不要です。

確定申告をしなかったらどうなる?

本来は確定申告が必要であるにも関わらず、確定申告をしなかった場合、追徴課税のペナルティが課される可能性があります。確定申告をしなかった際に課される追徴課税は主に以下の3つです。

| 種類 | 追徴の理由 | 課税割合 |

|---|---|---|

| 延滞税 | 期限内に税金の納付ができなかった | ・「納付期限から2ヶ月以内:7.3%」または「延滞税特例基準割合 + 1%」の低い方 |

| 無申告課税 | 期限内に確定申告ができなかった | 状況に応じて5%・15%・20%・30%のいずれかが課される |

| 重加算税 | 不正事実があった | 状況に応じて35%・40%のいずれかが課される |

また、追徴課税はどれか1つが課されるのではなく、状況に応じて延滞税と無申告課税といったように複数同時に課されることもあります。

会社員の競馬収入の確定申告方法

会社員の競馬収入の確定申告方法ついて、ここでは以下の3つを解説します。

- 会社員の確定申告の基本的な流れ

- e-Taxを使った申告

- 会社にバレない申告のポイント

それでは、それぞれ詳しく見ていきましょう。

会社員の確定申告の基本的な流れ

会社員が競馬で儲けた場合の基本的な確定申告の流れは以下のとおりです。

- 競馬での儲け額(払戻金額)を計算する

- 給与所得などと合わせて所得金額を計算する

- 所得金額から所得控除などを引く

- 課税所得金額に対して税率をかける

- 税額から源泉所得税などを引いて納付税額を計算する

会社員の場合、給与に関する確定申告は不要で、代わりに年末調整をします。ただし、競馬の儲けのような一時所得の申告は年末調整では行えません。

確定申告には源泉徴収票が必要です。源泉徴収票は年末調整後の12月頃に発行されるため、必ず保管しておきましょう。「年末調整しているから大丈夫」ではなく、一時所得がある場合は忘れずに確定申告をしましょう。

e-Taxを使った申告

e-Taxとは、確定申告などの国税に関する各種手続きをインターネットなどで、電子的に手続きが行えるシステムです。e-Taxを使った申告方法の流れは以下のとおりです。

- 国税庁の「確定申告書等作成コーナー」にアクセス

- 「作成開始」をクリックして「スマートフォンを使用してe-Tax」を選択

- 「令和6年分の申告書などの作成」を選択し、「所得税」を選択

- マイナポータルに連結する場合は青枠を選択する

- 画面の指示に従い、マイナポータルアプリをインストールしてアプリを読み込む

- マイナポータルとの連携が完了すれば「申告書を作成する」→「作成開始」クリック

- 生年月日や申告年月日など画面の指示に従って入力を進める

- 最後に納付金額または還付金額が表示されるため、確認して「次へ」をクリック

- 納付方法を選択し、住所などを入力する

- すべての内容を確認し、間違いがなければ指示に従ってバーコードを読み取り申告データを送信して完了

e-Taxは自宅にあるパソコンやスマートフォンで完結するため、わざわざ税務署へ行くのが難しい場合にぜひ活用しましょう。

会社にバレない申告のポイント

競馬で大きく儲けたことを会社にバレたくないと考える方もいるのではないでしょうか。会社にバレずに競馬に関する一時所得を申告したい場合、守るべき3つのポイントがあります。

- 住民税を自分で納付する

- 会社の人に話さない

- SNSなどで個人を特定できる情報発信をしない

住民税を自分で納付することを「普通徴収」といいます。普通徴収を選択したい場合は、確定申告書第二表の「住民税に関する事項」で、自分で納付を選択しましょう。

また、意外とやってしまい会社にバレるのが、会社の人に話したりSNSへの投稿です。競馬で儲けるとついつい話したくなるかもしれませんが、会社にバレたくない場合はぐっと我慢しましょう。

競馬の所得計算方法と節税テクニック

競馬の所得計算方法と節税テクニックについて3つのポイントがあります。

- 払戻金の所得計算方法

- 馬券購入額の経費算入について

- 確定申告での節税ポイント

それでは、それぞれ詳しく解説していきます。

払戻金の所得計算方法

競馬の払戻金などが一時所得に該当する場合の所得計算方法は、以下の計算式のとおりです。

(対象となる収入-経費-特別控除の50万円)×1/2=一時所得の課税所得額

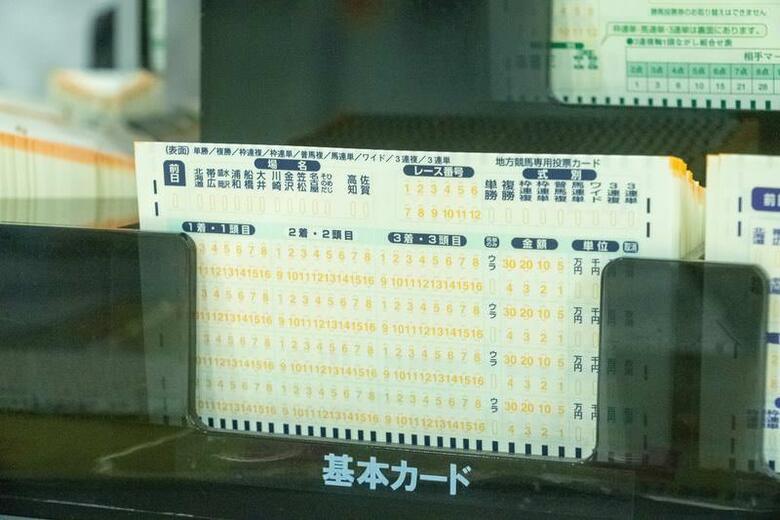

対象となる収入は年間の払戻金の総額で、経費は当たり馬券の購入額です。年間の払戻総額や当たり馬券の購入額を正しく計算するために、以下の項目を記録しておきましょう。

- 開催日

- 開催競馬場

- レース

- 払戻金

- 当たり馬券の購入額

記録方法に決まりはありませんが、ノートや自己作成のExcelでも上記の項目が記載されていれば問題ありません。また、国税庁が用意している集計用Excelもダウンロードできるため、記録方法に不安がある方はぜひこちらを活用してみましょう。

馬券購入額の経費算入について

馬券購入額は一時所得の経費として算入できますが、経費として認めてもらうためには所得区分や事業性の有無によって異なります。

一時所得として申告する場合、馬券購入のうち経費算入できるのは「当たり馬券のみ」です。雑所得として申告する場合、馬券購入費であれば「はずれ馬券・当たり馬券どちらも」経費算入が可能です。ただし、基本的に競馬での収入は一時所得として扱われるため、はずれ馬券は経費算入できないと考えておきましょう。

また、馬券購入額を経費算入させるためには、適切な記録を取っておく必要があります。記録方法は「払戻金の所得計算方法 」を参考にしてください。

確定申告での節税ポイント

確定申告をする際に、できるだけ節税をしたいと思う方も多いのではないでしょうか。おすすめの節税方法は以下の2つです。

- iDeCo(確定拠出年金)

- ふるさと納税(寄付金控除)

iDeCoは、国が整備した私的年金の制度で、掛け金は全額所得控除の対象です。ふるさと納税は自分の好きな地方自治体に寄附できる制度で自己負担額から2,000円を差し引いた金額が控除対象です。

ふるさと納税には控除上限額があり、上限を超えて寄附することもできますが、上限を超えた分は控除の対象外になります。ふるさと納税はあくまで来年度に払う予定の住民税を前払いするためのもので、正確には節税ではありません。

ただし、iDeCoは将来の年金確保につながり、ふるさと納税は返礼品を受け取れます。節税をしたい場合はまずこちらの2つに挑戦してみましょう。

競馬で儲けたときの税額の違い

競馬で儲けたとき、 一時所得の場合と雑所得の場合とで異なります。ここからは、それぞれのポイントについて、詳しく解説していきます。

一時所得の場合

一時所得とは、競馬の儲けやクイズの賞金のように一時的な収入であり、競馬での儲けは基本的に一時所得に該当します。一時所得の計算式は先ほど解説しましたが、ここでは例を元に、より詳しく解説します。

仮に、年間の払戻金額が200万円、当たり馬券の購入額が20万円だった場合の計算式は以下のとおりです。

(年間の払戻金200万円-当たり馬券の購入額20万円‐特別控除50万円)×1/2=65万円

この場合、課税対象額は65万円です。一時所得を計算する際に注意すべき点は、はずれ馬券の計算方法です。一時所得で経費にできるのは当たり馬券のみとなっています。

もし、60万円の馬券を購入し、その内訳が当たり馬券購入額20万円ではずれ馬券購入金額が40万円とします。このときに、経費として算入できるのは当たり馬券を購入した費用である20万円のみです。経費を計算する際は十分注意してください。

雑所得の場合

雑所得とは、9種類ある所得のいずれにも当てはまらない所得です。公的年金などが含まれ、一定の条件を満たせば競馬の儲けも含まれます。雑所得の計算方法はシンプルです。

総収入額-必要経費=雑所得の金額

年間の払い戻し金額(総収入額)が200万円で、当たり馬券・はずれ馬券の購入金額が60万円だったとします。この場合の雑所得の金額は以下のとおりです。

総収入額200万円-必要経費60万円=140万円

このときの雑所得の金額は140万円です。雑所得の場合は当たり馬券の購入金額だけではなくはずれ馬券の購入金額も必要経費に含まれます。

競馬の儲けが雑所得として認められるためには、業務と呼べるだけの経済的な実態が必要です。これは、「長期間に渡り開催されているほぼ全レースを購入するほどの網羅性で競馬に関わっている」必要があります。

馬券を購入する行為は競馬ファンと区別が付きません。競馬ファンではなく業務的に行っていると証明できれば、雑所得と認められる場合もあります。

競馬で儲けたときの確定申告のやり方

競馬で儲けたときには確定申告が必要ですが、現在はさまざまな確定申告のやり方があります。

- 手書きで申告書を作成

- 国税庁のWebサイトで申告書を作成

- 確定申告ソフトで申告書を作成

- 税理士などに依頼する

それぞれどういったやり方なのか、解説していきます。

手書きで申告書を作成

税務署の窓口や国税庁サイトから印刷できる紙の申告書に手書きで作成する方法です。誰でも確定申告しやすい点はメリットですが、計算ミスや記入ミスのリスクが高い点がデメリットです。

初心者が1人で正しく確定申告書を作成するのは難しく、税務署へ行って職員と一緒に作成すると安心です。税務署で作成したい場合、確定申告期間は予約必須としていることも多いため、必ず事前に予約をしてから行く必要があります。

また、税務署へ出向くのが難しい場合は、国税局の電話相談センターを利用すると自宅に居ながら確定申告書の作成が可能です。

国税庁のWebサイトで申告書を作成

国税庁のWebサイトを利用した確定申告書の作成方法は先述した、「e-Taxを使った申告」と同じです。マイナポータルのダウンロードやマイナンバーの読み取りなど、インターネットに慣れていない方にはかなりわかりにくい可能性があります。

一方で、自動で計算してくれたり明らかな記入ミスがあれば教えてくれたり、確定申告初心者でもある程度進めやすい面もあります。また、国が提供しているツールのため信頼度は高いです。ただし、直観的な使いやすさにはやや劣るため、役所の書類関係の理解が苦手な方は難しいと感じることもあります。

確定申告ソフトで申告書を作成

確定申告ソフトを使用した方法は、様式に沿った入力画面に必要事項を入力することで確定申告書が作成できるソフトです。確定申告ソフトにはさまざまなものがあります。有名なものはマネーフォワードや弥生会計、freeeなどです。

確定申告初心者でも作成しやすいように〇✖で回答し、必要な部分は収入などを入力するだけで確定申告書が完成します。パソコンだけではなくスマートフォンで使用できるソフトも用意されています。

一方、一般企業が提供しているツールのため、確定申告を作成するには一部有料になっている場合が多いです。

税理士などに依頼する

確定申告書の作成は税理士に依頼することもできます。どうしても自分で確定申告書の作成ができない、節税方法などを教えてほしい場合は税理士に依頼するのがおすすめです。税理士への依頼は報酬の支払いが必要になりますが、収支リストなど必要書類を共有すれば確定申告が完了します。

税理士に確定申告を依頼したい場合は、できるだけ早く依頼する税理士を見つけて依頼しましょう。なぜなら、確定申告の期限が近づくと、依頼者が増えて税理士側のキャパシティが足りなくなり断られる可能性があるからです。

競馬で儲けたときの確定申告書の提出方法

手書きや確定申告ソフトなどで作成した確定申告の提出方法は以下の3つです。

- 税務署の窓口

- 郵送

- e-Tax

それぞれの提出方法についてくわしく解説していきます。

税務署の窓口

税務署の窓口に直接確定申告書を持っていく方法があります。税務署窓口に書類を持参すると、その場で書類を確認してもらえます。仮に書類の不足などがあればすぐに取りに戻ることも可能です。

しかし、確定申告期間中の税務署はかなり混雑しているため、予約が必要だったり、長時間待たされたりする可能性があります。予約の有無に関しては事前に税務署のサイトなどで確認しておきましょう。

郵送

税務署の窓口へ行く時間がない場合は、確定申告書を郵送しましょう。書類に不備があった場合、郵送で税務署から返送されたあとに再提出が必要になるため、時間がかかります。

ギリギリに提出した場合は、確定申告の提出期限に間に合わない可能性があるため注意が必要です。書類の不備によって提出期限に間に合わない場合、延滞税が発生する可能性もあります。

郵送をする場合は、書類に不備があっても期限内に再提出できるように余裕を持って提出するようにしましょう。

e-Tax

e-Taxでの提出は自宅で完結できるため、仕事が忙しい方や遠方などで税務署へ行くのが難しい方におすすめです。e-Taxでの提出ではマイナンバーカードを使用する方法とID・パスワードを使用する方法があります。

マイナンバーカードを使用する場合、カードを読み取れるスマートフォンが必要といった事前準備や手間が必要な点は若干の手間かもしれません。ただし、自宅に居ながら確定申告の作成から提出まで完結できる点が魅力的です。

競馬の確定申告の期間と準備するもの

ここでは確定申告の期間と方法、必要な書類、準備するものについて解説していきます。

確定申告の期間と方法

確定申告の期間は原則として、2月16日から3月15日の1ヶ月間です。それぞれの日付が土日祝日にあたる場合は、翌日や翌々日の月曜日が期限になります。所得税の納付が必要な場合、所得税の納付金額も確定申告の締め切りと同様に3月15日です。

確定申告の提出はe-Tax・郵送・窓口の3つがありますが、それぞれのメリット・デメリットは以下のとおりです。

| メリット | デメリット | |

|---|---|---|

| e-Tax | ・自宅で完結する ・添付書類が省略できる ・還付スピードが速い ・2月15日以前から手続きが可能 ・訂正申告が簡単 | ・事前準備が手間 ・インターネットが苦手だと使いにくい |

| 郵送 | ・窓口に行く必要がない ・混雑を回避できる | ・不備があった場合、時間がかかる ・郵送コストがかかる |

| 窓口 | ・その場で書類をチェックしてもらえる ・税務署職員に聞きながら手続きできる | ・税務署が混雑している ・場合によっては予約が必要 |

自宅から税務署までの距離、平日に休日はあるのかなどを加味して自分に最も合う確定申告の方法を選びましょう。

必要な書類と準備するもの

確定申告に必要な書類は以下の4つです。

- 確定申告書

- 本人確認書類(マイナンバーカードや運転免許証など)

- 所得金額がわかる書類

- 所得控除に必要な書類 など

確定申告書は税務署窓口でもらったものや国税庁のホームページからダウンロードしたものです。自分で記載できる場合は、完成させた確定申告書を持参しましょう。所得金額がわかる書類とは、給与所得がわかる源泉徴収票と競馬での儲けがわかる払戻金の記録や投票履歴などです。

外れ馬券の扱い

競馬の儲けを申告する場合、はずれ馬券の扱いが気になるという方も多いのではないでしょうか。はずれ馬券の扱いは大きく2つにわかれます。

- 一時所得では経費にできない

- 雑所得なら経費にできる場合がある

それではそれぞれくわしく解説していきます。

一時所得では経費にできない

一時所得として競馬の儲けを申告する場合、はずれ馬券は経費になりません。一時所得の経費とは「収入を得るために使用した金額」です。そのため、収入(競馬の儲け)を得るために直接関与していないはずれ馬券は経費にはなりません。

たとえば、11レースで5点各1,000円(合計5,000円)購入して1点当たり、5万の儲けが出たとします。この場合、5,000円すべてが経費になるのではなく、5万を儲けた1点分の購入費1,000円が今回の経費です。

雑所得なら経費にできる場合がある

雑所得として申告する場合は、はずれ馬券も経費にできます。実際に2015年と2017年には最高裁にて「はずれ馬券も経費である」といった判決が出ています。ただ、これは一定の条件を満たしていたため、雑所得の経費として認められました。

2015年の場合は、自動購入ソフトを使用して大量の馬券を購入していた方です。これは営利目的の継続的行為として判断されました。2017年の場合は、6年間で計72億円の馬券を購入し、合計5.7億円の儲けを得ていた方です。これは馬券購入が経済的な活動であり、事業としての実態があると判断されました。

競馬の儲けを雑所得としてはずれ馬券を経費にするために、いかに継続的に業務的に馬券を購入しているかを証明する必要があります。

競馬で確定申告しないとバレる理由

競馬で儲けても黙っていれば、税務署にバレないと思うかもしれません。多くの場合、確定申告をしなかった場合はバレます。バレる理由は主に以下の3つです。

- 大勝ちしてもバレる

- SNSの利用で筒抜け

- ネット購入で記録が残る

それではそれぞれ解説していきます。

大勝ちしてもバレる

競馬で大勝ちした場合、ほぼ確実に税務署にバレます。紙の馬券を購入して大当たりした場合でも、儲けた分を口座に入金した場合、バレる可能性が高いです。

税務署は個人口座をチェックする権限を持っており、200万円以上の入金がある場合は税務調査が入ることがあります。PATでWIN5を購入し、1口で1,000万円以上の払戻金を得た場合、JRAから国税庁に連絡することになっています。

そのため、誰にもいわずに口座にも預けずに隠していたとしても、国税局には筒抜けです。

SNSの利用で筒抜け

SNSで購入馬券の様子や結果を投稿している場合、ほぼ確実にバレます。「勝ちました!」といったように、結果報告をせず予想のみを投稿していた場合もレース結果と照らし合わせてバレる可能性があります。

特に、高額馬券が出た場合はニュースでも報道されることがあり、予想のみの投稿でも税務署にチェックされているでしょう。SNSに馬券を投稿することは禁止ではありませんが、あくまでも筒抜けであるとは知っておきましょう。

ネット購入で記録が残る

最近は、ネット購入ができるPATがあり、競馬場に行かなくても手軽に馬券購入ができる点が魅力です。しかし、PATでのやり取りはすべてインターネット上に記録されます。

そのため、どれくらいの馬券を購入したのか、どれくらい儲けたのかはすべて筒抜けです。税務署もチェックしているため、PATで購入した馬券の儲けはすべて把握されていると思っておきましょう。

まとめ

この記事では競馬で儲けたら会社員でも確定申告が必要なのか、取得計算方法や確定申告のやり方を解説しました。競馬での儲けは基本的に一時所得であり、会社員の場合は年間払戻金が90万円を超えると確定申告が必要です。

雑所得と認められるとはずれ馬券も経費として計上できますが、継続的に業務的に馬券を購入しているかを証明する必要があります。競馬ファンで、馬券を購入する程度では雑所得とは認められません。

競馬で儲けた分は「黙っていればバレない」と思うかもしれません。しかし、SNSへの投稿やPATでの購入履歴などで確実にバレるため、しっかりと確定申告を行うようにしましょう。