軽減税率制度の導入はいつから?適用範囲と計算方法から請求書の記載例まで

軽減税率とは、標準の税率よりも低く設定されている税率のことです。世界では、多くの国が生活必需品等の消費税の軽減税率を導入しています。

日本では、2019年10月1日より消費税が10%に引き上げになるのと同時に、軽減税率制度が導入される予定です。

売上などにも関わってくることもあるので、経営者などの方は、軽減税率制度について把握しておくとよいでしょう。導入直前になって慌てないように、今から軽減税率制度について理解を深めておきましょう。

目次

2019年10月1日から軽減税率が導入予定

現在の日本の消費税の税率は、国税分(消費税)の6.3%と地方税分(地方消費税)の1.7%を合わせて8%です。

2019年10月1日から、消費税率が10%に引き上げられる予定であることは、みなさんご存知かと思います。

この、消費税率引き上げに伴い、低所得者の負担の軽減などを目的として、食料品などの生活必需品については、消費税を軽減するという「消費税の軽減税率制度」が導入されることが予定されています。

軽減税率は8%

予定通りに消費税の引き上げが実施されると、2019年10月1日より、消費税率は10%になります。標準税率は、国税分(消費税)7.8%と地方税分(地方消費税)2.2%で合わせて10%です。

軽減税率は、国税分(消費税)の6.24%と地方税分(地方消費税)の1.76%を合わせて8%です。

軽減税率の対象となる品目

軽減税率の対象となる品目は、現在は次のように定められています。

- 酒類・外食を除く飲食料品の譲渡

(飲料品とは、食品表示法に規定する食品をいい、一定の一体資産を含む。) - 週2回以上発行される定期購読契約の新聞

(いわゆるスポーツ新聞や業界新聞でも一定の題号を用い、「政治・経済・社会・文化等」に関する一般社会的事実を掲載するものを含む。)

生活必需品と贅沢品を分けるために、飲食料品の中でも、アルコール類や外食は除外されています。生活必需品としての飲食料品とそうでないものは、次のように分けられています。

| 分類 | 内容 | 対象 |

|---|---|---|

| 飲食料品 | 人の飲用又は食用に提供されるもの (工業用の塩や、酒類などは除外されます) | ◯ |

| 酒類 | 酒税法に規定する酒類 | ✕ |

| 外食 | 飲食店業等を営む者が、飲食をするための設備のある場所で、飲食料品を提供すること | ✕ |

| ケータリング等 | 相手方が指定した場所で、調理や飲食料を提供すること | ✕ |

| テイクアウト 宅配等 | 飲食店業等を営む者が飲料品を持ち帰りの為に容器に入れ、又は包装をして提供すること | ◯ |

| 一体資産 | 食品玩具など、食品とそれ以外の資産が一体になっているもの 税抜1万円以下且つ食品の占める割合が2/3以上の場合(対象)とそれ以外(対象外) | △ |

外食等の範囲

軽減税率の対象外となる「外食」とは、具体的に次のようなものです。

- 飲食店業等を営む事業者が、飲食をするための設備のある場所(机・椅子・カウンター等)で、飲食料品を提供すること。ただし、テイクアウト用の容器に入れ、又は包装をして行う飲食料品の譲渡は除く。

- 相手方が指定した場所で、調理や飲食料を提供するサービス。

ただし、有料老人ホームでの飲食料品の提供、学校給食等は除く。

| 軽減税率の対象(8%) | 軽減税率の対象外(10%) |

|---|---|

| ファストフード店のテイクアウト 蕎麦屋の出前 ピザの宅配 屋台・出店・露店での軽食(飲食をするための設備がない) スーパー・コンビニでの弁当や惣菜 有料老人ホームでの飲食料品の提供、学校給食等 | ファストフードでの店内飲食 蕎麦屋・ピザ屋での店内飲食 フードコートでの飲食 コンビニのイートインコーナーでの飲食(トレイに乗っているなど、イートインコーナーで飲食されることを前提とした飲食料品) ケータリング・出張料理等 |

軽減税率が導入されたらどんな影響がある?

軽減税率が導入されるということは、税率が2種類になるため、売上や仕入を税率ごとに区別して、請求書等(レシートや領収書)の発行や記帳などの経理(区分経理)をしなければなりません。

また、飲食店やスーパーなど小売店の場合、取り扱う品物や食事の提供方法などにより、税率を変更しなければなりません。また、会計にレジを使用している場合は、複数税率に対応したレジの導入や、システム改修を行う必要もでてきます。

このように、経営者の方は、軽減税率が導入されたら様々な対応をすることになります。

「帳簿や請求書等の記載例」と「保存方法」

現行の仕入額控除の要件は「帳簿及び請求書等の保存」ですが、2019年10月1日以降は、区分経理に対応した帳簿や請求書等の保存(区分記載請求書等保存方式)が要件となります。

区分記載請求等保存方式

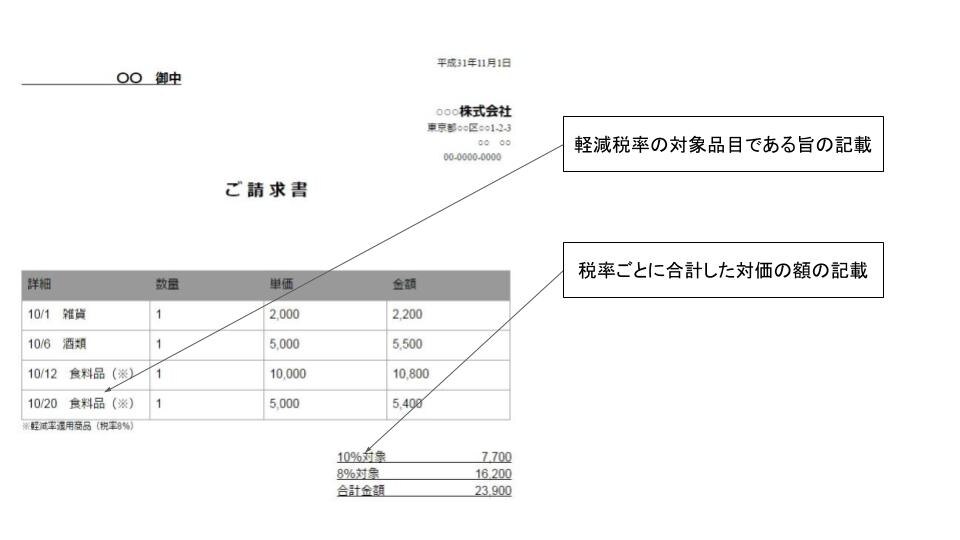

軽減税率の対象品目の売上・仕入がある課税事業者の場合は、次のような内容での記載が必要になります。また、免税事業者の場合でも、取引先が課税事業者のときは、区分別記載請求書等の発行を求められる場合があります。

| 期間 | 帳簿 | 請求書等(※) |

|---|---|---|

| 2019年9月30日まで(現行制度) | 課税仕入の相手方の氏名又は名称、取引日、取引内容、対価の額 | 請求書発行者の氏名又は名称、取引日、取引内容、対価の額、請求書受領者の氏名、名称 |

| 2019年10月1日から 2023年9月30日まで | 現行制度に加え、軽減税率の対象品目である旨 | 現行制度に加え、 軽減税率の対象品目である旨と税率ごとに合計した対価の額 |

※請求書等とは、領収書や納品書、レシートなどの取引の事実を証する書類も含まれます。

区分記載請求等保存方式での請求書の記載例

2023年10月1日からはインボイス方式に

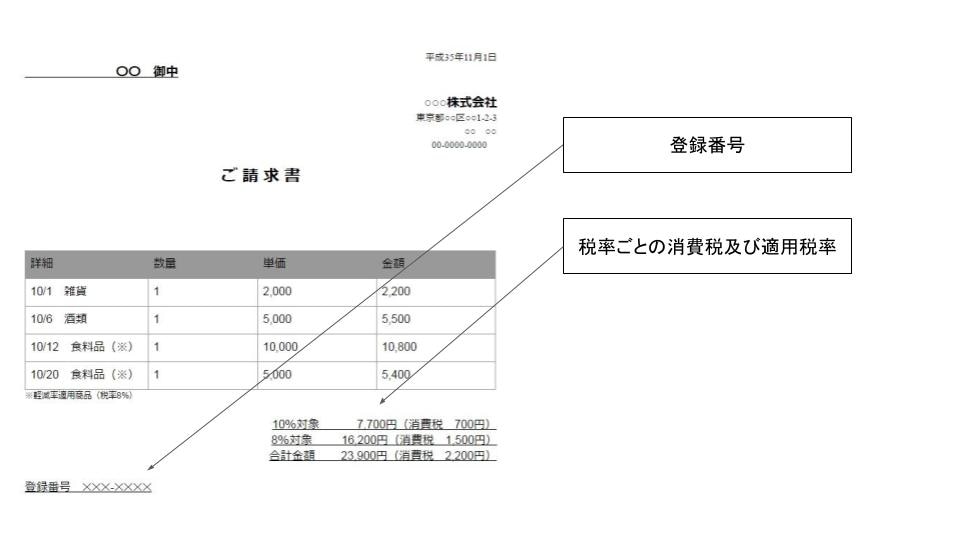

2023年10月1日からは、区分記載請求書等の保存に代えて、適格請求書等の保存方式での記載が仕入税額控除の要件となります。

適格請求書等保存方式とは、いわゆるインボイス制度のことです。

区分記載請求等保存方式の記載事項に加えて、登録番号と税率ごとの消費税及び適用税率の記載が必要になります。

インボイス方式での請求書の記載例

税額の計算の特例

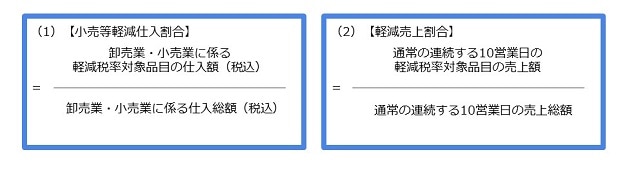

軽減税率が導入されたら、売上や仕入を税率ごとに区別して計算する必要がありますが、これが困難な中小事業者(前々年又は前々事業年度における課税売上高が5,000万円以下)の場合は、次の方法により、売上や仕入に係る税額計算の特例を適用することができます。

売上税額の計算特例

| 区分 | (1)仕入れを税率ごとに管理できる卸売業・小売業を営む中小事業者 | (2)1以外の中小事業者 | (3)1、2の計算が困難な中小事業者 (主に軽減税率対象品目を販売する中小事業者が対象) |

|---|---|---|---|

| 内容 | 卸売業・小売業に係る売上げに小売等軽減仕入割合を乗じた金額を軽減税率対象品目の売上とし、売上税額を計算 | 売上げに軽減売上割合を乗じた金額を軽減税率対象品目の売上とし、売上税額 を計算 | 1、2の計算において使用する割合に代えて50%を使用して、売上税額を計算 |

| 適用対象 | 軽減税率導入から4年間(2019年10月1日~2023年9月30日) ※1. については、簡易課税制度の適用を受けない期間に限る。 | ||

割合の計算式

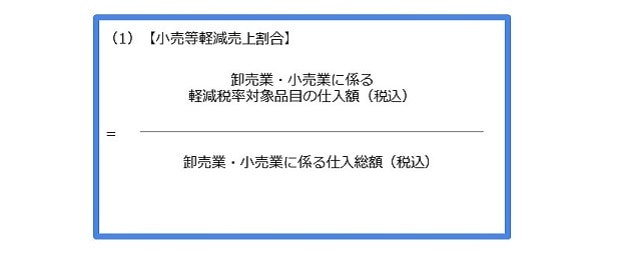

仕入税額の計算特例

| 区分 | (1)売上げを税率ごとに管理できる卸売業・小売業を営む中小事業者 | (2)1以外の中小事業者 |

|---|---|---|

| 内容 | 卸売業・小売業に係る仕入れに小売等軽減売上割合を乗じた金額を軽減税率対象品目の仕入れとし、仕入税額を計算 | 簡易課税制度を適用しようとする課税期間中に消費税簡易課税制度選択届出書を提出し、同制度を適用し、仕入税額の計算が可能 |

| 適用対象 | 軽減税率導入から1年間(2019年10月1日~2023年9月30日) ※1. については、簡易課税制度の適用を受けない期間に限る。 ※2. については、原則、簡易課税制度を適用しようとする課税期間の開始前に消費税簡易課税制度選択届出書の提出が必要(2019年7月1日から提出可能) | |

割合の計算式

レジの購入や改修時に補助金がでる「軽減税率対策補助金」

複数税率への対応が必要になる、中小企業や小規模事業者にとって、それに伴うレジの購入やシステムの改修費用は、負担が大きいものとなります。

そういった事業者の支援措置として「軽減税率対策補助金」という制度があります。

複数税率に対応したレジの導入・リース・システム改修などにかかる費用の一部が補助金の対象となるという内容です。

補助金の対象となるレジ(A型)

複数税率に対応しているレジの導入・改修をするときに使える補助金で、4種類の申請方式に分かれます。

また、事前に指定されたメーカーより、軽減税率対策補助金事務局に登録されたレジであることが前提です。

| 申請種類 | 概要 |

|---|---|

| A-1型 レジ・導入型 | 複数税率対応機器でPOS機能のないレジの導入に係る費用 |

| A-2型 レジ・改修型 | 複数税率対応機器でPOS機能のないレジの改修に係る費用 |

| A-3型 モバイルPOSレジシステム | 複数税率対応したレジ機能サービスを、タブレット・PC・スマートフォンを用いて利用し、レシートプリンタを含む付属機器を組み合わせて、レジとして新たに導入する費用 |

| A-4型 POSレジシステム | POSレジシステムを複数税率に対応するように改修又は導入に係る費用 |

原則として、1台あたり20万円が上限で、補助率は2/3となります。

補助金の対象となるシステム改修(B型)

EDIやEOS等の電子システムの内、商品マスタや発注・購買管理・受注管理機能の導入・改修・入替をするときに使える補助金で、指定業者に依頼をするか、事業者自身で行うかの2種類の申請方式に分かれます。

| 申請種類 | 概要 |

|---|---|

| B-1型 受発注システム・指定事業者改修 | 電子的な受発注システムを改修・入替する場合の費用 |

| B-2型 受発注システム・自己導入 | 電子的な受発注システムを導入する場合の費用 |

原則として、発注システムの場合の補助上限額は1000万円、受注システムの場合の補助上限額は150万円、両方の改修・入替が必要な場合の上限は1000万円で、補助率は2/3となります。

補助金の申請方法や申請期限

これらの補助金制度を利用するためには、自分で申請する方法や代理申請協力店を利用する方法などがあります。

申請期限は、2019年12月16日までです。ただし、B-1型については2019年9月30日までに事業を完了することを前提に、2019年6月28日までに交付申請を行う必要があります。

また、「所得税法等の一部を改正する法律」の成立日(2016年3月29日)より前に契約・発注した場合や、システムの改修・入替に着手した場合は対象外となりますので、注意が必要です。

詳細な申請方法や補助金額、指定業者等については「軽減税率対策事務局申請窓口」に問い合わせるか、中小企業庁のホームページで確認できます。

おわりに

このように、軽減税率が導入されると、対象品目を扱う事業者は、様々な対応が必要となります。軽減税率の導入開始まではあと1年ありますが、期限に間に合うように余裕を持って、準備や手続きをしておくことをお勧めいたします。

もっと記事を読みたい方はこちら

無料会員登録でメルマガをお届け!