2018年10月から京都市も宿泊税導入!Airbnbも徴収対象になる?

東京や大阪ではすでに導入されている税金なのですが、ついに京都にも宿泊税が導入されることになりました。また、近年人気を集めている「Airbnb」も徴収対象にすることを検討しているそうです。

宿泊税が導入開始されたら、どれくらいの負担が増えるのでしょうか。また、会社の出張などで京都に宿泊する際の会計(経費)処理はめんどうなことになりそうですが、どのように処理すれば良いのでしょうか。

目次

宿泊税のおさらい

宿泊税は、ある特定の地域の観光振興を目的として、ホテルや旅館などの、宿泊施設の宿泊客に対して課税される税金のことです。宿泊税は法定外目的税の一種にあたります。

法定外目的税は地方自治体の条例により制定され、今回の京都市のケースでは「京都市宿泊税条例」が制定の根拠法となっています。

今回の京都市の導入決定は、日本では東京都、大阪府に続く3例目です。海外では、イタリアやフランス等観光が盛んな国・地域において、多く導入されています。

宿泊税の徴収方法は特別徴収制度に基づいています。これは、宿泊施設側が宿泊料金に応じて宿泊客から税金を一時的に預かり、その後納入される仕組みの徴収方法のことです。

なんで京都にも宿泊税が導入されるの?

京都市への宿泊税導入は2018年10月からと発表されています。

市は宿泊税導入の理由を、「国際文化観光都市としての魅力を高め,及び観光の振興を図る施策に要する費用に充てるため」と説明しています。近年ますますの観光需要の高まりを受け、京都市をより魅力的な都市にすべく導入するという意図があります。

導入された際の年間の税収は45億円を超えるとの見通しで、これが文化財の修繕や英語表記の充実等にあてられます。

前例である東京都・大阪府についても同様の理由があり、いずれにおいても観光インフラの整備による観光の振興が、その目的に掲げられています。

京都市の宿泊税の特徴は?

京都市での宿泊税の特徴には、旅館業法に規定されているホテル営業・旅館営業を行う施設に加え、ユースホステルや民泊も含めたあらゆる宿泊施設が課税対象となる点があります。

また、宿泊料金50,000円以上の際の税額1,000円というのも、日本においては過去最高の税額で、高額宿泊客からも税金を多く徴収する仕組みです。

ただし例外として、京都市の修学旅行等の学校行事に参加する生徒、及びその引率者についての課税はなされないことが予定されています。

宿泊税は誰が払うの?

宿泊税の納税者は宿泊施設の経営者となりますが、その負担者は宿泊客となります。

課される金額は都市によって、また宿泊料金に応じて変わってきます。詳細は以下のとおりです。

| 導入都市 | 宿泊料金(1人当たり 1泊で) | 税額 | 対象施設 |

|---|---|---|---|

| 京都市 (2018年10月より開始予定) | 20,000円未満 | 200円 | ホテル、旅館、無許可民泊を含むすべての宿泊施設 |

| 20,000円以上 50,000円未満 | 500円 | ||

| 50,000円以上 | 1,000円 | ||

| 大阪府 (導入済み) | 10,000円以上 15,000円未満 | 100円 | ホテル・旅館、簡易宿所、特区民泊 |

| 15,000円以上 20,000円未満 | 200円 | ||

| 20,000円以上 | 300円 | ||

| 東京都 (導入済み) | 10,000円以上15,000円未満 | 100円 | ホテル・旅館のみ |

| 15,000円以上 | 200円 |

ちなみに、これほど細かく税額が分けられているのは、税負担の公平性を考慮しているためです。

いずれの都市においても、高額な宿泊料金に対しては、税額も高額に設定されています。そして、宿泊料金に大人・子供の別はなく、全員に対して税が課されます。

また、課税対象となるのは、いわゆる素泊まりの料金に対してとされています。宿泊以外の、食事やクリーニング等のサービス料には課されません。

| 宿泊料金に含まれるもの | 素泊まりの料金 素泊まりの料金にかかるサービス料 |

| 宿泊料金に含まれないもの | 消費税等に相当する金額 宿泊以外のサービスに係る料金(食事、電話代等) |

納入について(納税方法)

宿泊税の納入にあたっては、宿泊事業を営む経営者が、毎月末日までに、前月分の宿泊税に係る必要な事項を納入申告書に記載して提出し、納入金を市に納入します。納入は所定の金融機関等を通じて行います。

この際、宿泊事業を営む経営者が特別徴収義務者(以下、義務者)に定められ、義務者はまず、その地域の所管の税事務所へ登録申請書を送らなければなりません。

例えば、東京都内の宿泊事業者の経営者であれば、「宿泊税特別徴収義務者登録申請書」を記入し、千代田都税事務所等へ提出することになります。

そして、納税管理人を定める場合には、管轄区域内に住所がある、もしくは事業所がある者を立てて、納税管理人を定める日から10日以内に市長に申請をし、承認を受けないといけません。

また、特別徴収義務者は、営んでいる宿泊施設ごとに、宿泊年月日、宿泊料金、宿泊者数等を帳簿に記載し、記載の日から7年間の間は、これを保管しておくことが義務付けられます。

ただし、義務者が申告納入する宿泊税額が自治体の定める一定金額を下回る場合には、前月分と併せて納入することが認められています。例えば1、2月分をまとめて3月に納入することが可能とされています。

Airbnbも課税対象になる?

近年よく話題に上がる大手民泊サイトAirbnb(エアビーアンドビー)についても、京都市は宿泊税の徴収対象に定めています。

Airbnbの場合の徴収方法は、サイトを運営するAirbnbの日本法人の経営者が特別義務者となり、宿泊客から税金を徴収し、前項の手続きに沿って市へ納入する手はずとなります。

民泊ホスト側が宿泊税を考慮して予約料金を設定する必要はなく、Airbnb側が自動的にサイト上の予約料金に組み込み、宿泊者から料金を回収する仕組みです。

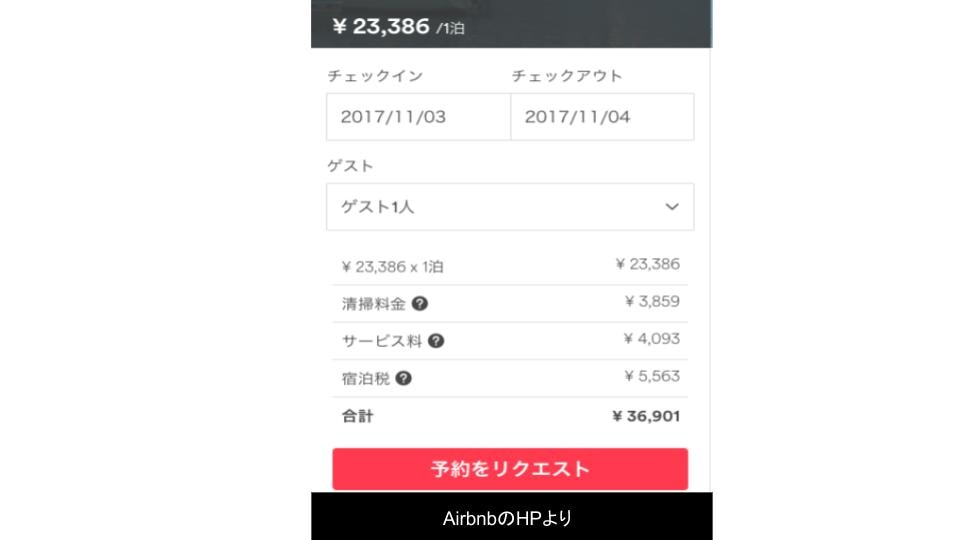

以下の画像は、実際のAirbnbのHP上の画面です。

参照:Airbnb

1人あたり1泊の宿泊料金23,386円に対し、宿泊税は5,563円と表記されています。

この画像は既に民泊に対して「ホテルタックス(Hotel Tax)」を導入しているシカゴ某所の民宿のものを用いていますが、京都においても2018年10月以降はこれと同様に、ホストが設定する「1泊料金」を素泊まりの料金として参照し、宿泊税が決定、表示されることとなります。

宿泊税の会計処理の仕方

会計処理についても、宿泊税の影響が出てきます。出張で宿泊税が導入されている都市にて宿泊する場合、 「領収書に宿泊税と明確に記載してもらう」、「消費税と宿泊税との区分の処理を間違えない」の2点に注意しましょう。

具体的な方法としては、宿泊税導入済みの都市へ出張に行く場合、出張先で宿泊施設を利用してレシートを受け取る際に、宿泊税分を宿泊税と明記してもらうとよいでしょう。

表記が曖昧であれば、会社の経理担当者が本来の宿泊税分に対し消費税の課税対象とせざるを得なくなってしまいます。

そして、レシートを受け取った企業の経理担当者の方が注意しなければならないのは、消費税の課税処理についてです。

具体的に、出張で京都市内のホテルに宿泊した場合の例で確認してみましょう。宿泊料金が16,200円だった場合の導入前後の会計処理の変化は下表のとおりとなります。

導入前(2018年10月以前)

| 借方 | 貸方 | ||

|---|---|---|---|

| 旅費交通費(課税) | 15,000円 | 現金・預金 | 16,200円 |

| 仮払消費税 | 1,200円 | ||

導入後(2018年10月以降)

京都市では宿泊料20,000円未満の宿泊施設には200円の宿泊税が課されるため、支払金額は16,400円に変わります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 旅費交通費(課税) | 15,000円 | 現金・預金 | 16,400円 |

| 仮払消費税 | 1,200円 | ||

| 租税公課(不課税) | 200円 | ||

ここで、支払全額16,400円に対して消費税の課税処理を行うのは誤りです。

宿泊税について消費税を二重にかけられることはないため、宿泊税額である200円分は仕入税額控除から外れることとなります。

過大な仕入税額控除が誤って積み重なると、後々税務調査の際に消費税の過少申告を指摘され、決算期末に泣く泣く修正を施すことになりかねません。

経理担当の方は、宿泊税が消費税の「消費区分」に当たらないことを十分念頭に置きましょう。

おわりに

宿泊税は6月の全国知事会の研究会においても積極的な議論がなされており、今後全国的な広がりも予想されるものです。今後の導入に備えて、上述の「消費区分」など注意点について是非ご確認ください。

もっと記事を読みたい方はこちら

無料会員登録でメルマガをお届け!