事業承継税制にデメリットはある?制度のしくみをわかりやすく解説

「事業承継税制」を活用すれば、中小企業の事業承継にかかる相続税・贈与税の負担を低減できます。2018年からは「特例措置」が導入され、さらに利用しやすいものとなりました。

一方、事業承継税制にはいくつかのデメリットもあるため、留意しなくてはなりません。そこで、事業承継税制のしくみについて、メリット・デメリットを含めてわかりやすく解説します。

※個人事業主が対象の「個人版事業承継税制」についてはこちらの記事で解説しています

目次

事業承継税制はどんな制度?

事業を引き継ぐ際には、会社の株式を後継者へ承継します。そのため、事業承継が生前であれば贈与税が、経営者が亡くなってから承継する場合は相続税が後継者に課されます。

事業承継税制とは、このときにかかる相続税・贈与税の納税猶予および免除が受けられる制度です。

事業承継税制の最大のメリットは、事実上、株式にかかる贈与税や相続税が最終的に100%免除される点です(特例措置の場合)。

業績のよい中小企業ほど、株式の評価額は高額となるため、将来的に発生する相続税の納税財源の確保が必要になります。

そうした際に事業承継税制を活用することで金銭的な負担を抑え、より円滑に後継者へ会社を承継することができます。

「特例」事業承継税制でメリット最大

事業承継税制では、2018年に「特例措置」が導入されました。

その背景として、従来の制度(一般措置)は、猶予される株式の範囲が限定的であるなど、使い勝手が悪いという難点があったのです。

特例措置は、2027年12月31日までの贈与・相続が対象となりますが、その内容は一般措置と比べてかなり優遇されています。

具体的には、以下のような違いがあります。

| 特例措置 | 一般措置 | |

|---|---|---|

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から最大1人の後継者 |

| 対象株数 | 全株式 | 総株式数の最大2/3まで |

| 納税猶予割合 | 100% | 贈与:100% 相続:80% |

| 雇用確保要件 | 承継後5年間、平均8割の雇用維持を下回った場合も納税猶予は継続(理由を記載した報告書の提出が必要) | 承継後5年間、平均8割の雇用維持が必要 |

| 事業の継続が困難な一定の事由が生じた場合の免除 | 売却額・廃業時の評価額をもとに納税額を計算し、承継時の株価をもとに計算された納税額との差額を減免 | なし(承継時の株価をもとに贈与・相続税が課税される) |

| 適用期限 | 2018年1月1日から2027年12月31日までの贈与・相続 | なし |

| 特例承継計画の提出 | 必要 2024年3月31日までに都道府県に提出 ※新型コロナウイルス感染症の影響を考慮し1年間延長 | 不要 |

| 相続時精算課税の適用(※) | 60歳以上の者から18歳以上の者への贈与 | 60歳以上の者から18歳以上の推定相続人・孫への贈与 |

まず大きな改善点として、特例措置では「対象株数が全株式」「納税猶予割合が100%」になったことなったことが挙げられます。

これにより、事実上贈与税・相続税が一切かからないしくみとなりました。

また、雇用確保要件についても、特例措置では「正当な理由がある場合には納税猶予は継続」されます。つまり、雇用確保要件が事実上撤廃されています。

この2点は従来の一般措置にはないメリットといえるでしょう。

さらに、事業承継税制適用後に後継者が自主廃業などを行った場合、一般措置では納税猶予が取り消されることになっています。

この点、特例措置では、売却額または廃業時の株価をもとに納税額が再計算されるため、承継時の株価で計算された納税額と比べて前者のほうが低い場合、その差額について減免を受けることができます。

※ 相続時精算課税制度について

「相続時精算課税制度」とは、60歳以上の父母または祖父母から、18歳(※)以上の子または孫に対し贈与した場合に、総額2,500万円までが非課税になる制度です(2022年3月31日までは20歳以上)。

事業承継税制と併用する場合、一般措置での適用範囲は「受贈者が18歳以上の推定相続人や孫」のみとなりますが、特例措置では18歳以上であれば第三者に対する贈与でも適用が可能です。

ただし、贈与者となる先代経営者が亡くなったときには、相続時精算課税制度を利用して受贈した財産に対して相続税が課せられることになります。

このとき、受贈者が第三者だと相続税の基礎控除は適用されず、相続税の2割加算が適用されてしまう点に注意しましょう。

なお、2023年度の税制改正により、2024年(令和6年)1月1日以後、相続時精算課税制度に基礎控除110万円が創設され、年110万円以下の贈与に関しては、相続財産に加算されないことになりました。

事業承継税制のデメリット

ここまでに述べたように、事業承継税制を活用することで大きなメリットを得ることができます。その反面、いくつかのデメリットがあるのも事実です。

納税猶予の打ち切りリスクがある

事業承継税制による納税猶予を継続するためには、適用から5年間、次の6つのルールを守り続けなければなりません。

- 後継者が会社の代表者であり続ける

- 後継者が猶予対象の自社株式を保有し続ける

- 会社の雇用の8割を維持する(5年間の平均)※一般措置のみ

- 総収⼊⾦額がゼロに該当しないこと

- 資本⾦・準備⾦を減少しないこと

- 後継者の代表権・議決権を制限しないこと

これらが守られなければ、納税猶予が打ち切られることになります。M&Aなどにより株式を売却した場合も同様ですので、慎重に検討しましょう。

本来の税額に「利子税」も加わる

前述の「6つのルール」が守れなかったり、「継続届出書」を提出しなかったりという場合、猶予されていた相続税・贈与税の全額または一部を納める必要が出てきます。 その際、本来の納税額に加え、利子税(年利0.7%)をあわせて納税しなければなりません。

税理士など専門家への依頼が必須

事業承継税制はしくみが複雑です。 そのため、事業承継税制を利用するにあたっては、税理士など事業承継に詳しい専門家への相談が必須となります。 専門家へ依頼するとなると、その分報酬が発生することも念頭に入れておきましょう。

継続的な手続きが必要

事業承継税制の適用を受けるには「経営承継円滑化法の申請」のほか「特例承継計画の策定」などの手続きが必要です。

適用された後も、適用後5年間は毎年、5年経過後は3年ごとに、報告書や継続届出書の提出が義務付けられています。

継続届出書を提出しないと、猶予されている税金全額と利子税の納付が確定してしまうので、継続的な手続きも含めて、信頼できる税理士に依頼するのが望ましいといえます。

【図解】事業承継税制で納税が猶予されるしくみ

事業承継税制を活用することで、贈与税や相続税が納税猶予になったり、免除されるしくみを詳しくみていきましょう。

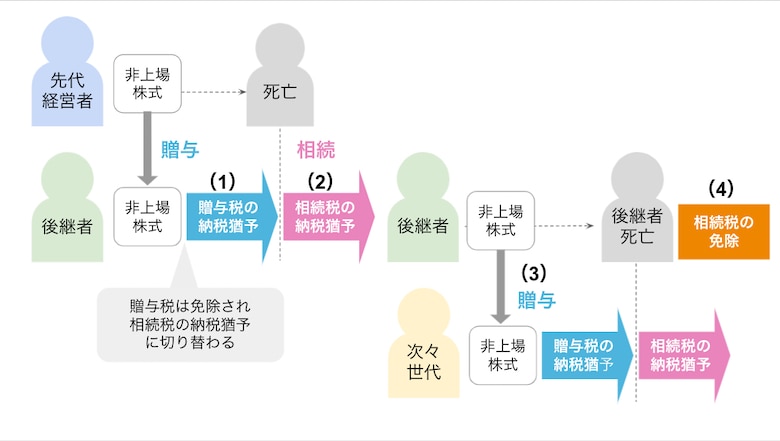

まず、非上場の中小企業において、後継者が株式の贈与を受けて事業を承継する場合は、贈与税の納税猶予(1)、先代経営者が亡くなったタイミングでの事業承継であれば、相続するすべての株式に対して相続税の納税猶予(2)が受けられます。

贈与税の猶予(1)を受けている間に先代経営者が死亡した場合には、納税猶予されている贈与税の納付が免除され、相続税の納税猶予(2)に切り替わります。

そして、相続税の納税猶予を受けている間に次々世代に株式を贈与し事業を承継(3)、または後継者が亡くなった場合(4)は、本来後継者に義務付けられていた相続税の納付が免除される、というしくみになっています。

つまり、事業承継税制を利用して事業を承継し続ければ、後継者の税負担を大幅に軽減し会社を引き継ぐことが可能になります。

【計算例】特例措置を適用したときの納税額

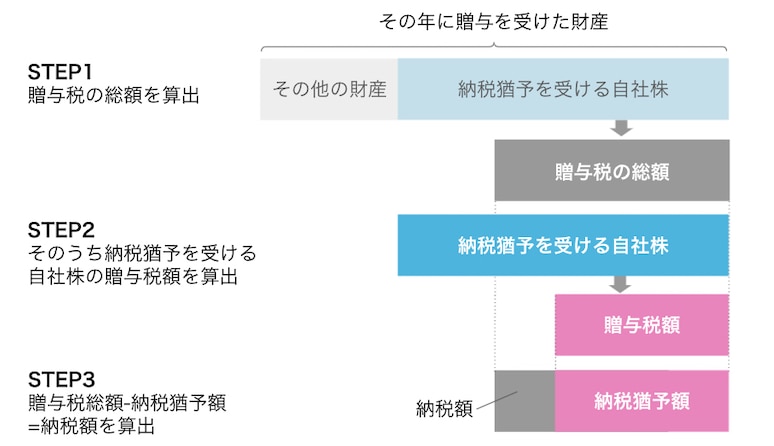

特例措置では贈与・相続いずれの場合も、税金の総額を算出した上で、自社株にかかる税金分を「納税猶予額」として差し引くというしくみになっています。

贈与税の納税額

まず最初にその年に贈与を受けた財産合計額から、贈与税の総額を算出します。

次に、贈与を受けた財産が自社株のみであると仮定して贈与税を計算します。これが納税猶予額となり、贈与税総額から差し引くことができます。

計算シミュレーション

下記のケースを例とします。

・贈与者:60歳以上の先代

・受贈者:18歳以上の後継者(直系尊属)

・その年に贈与を受けた財産額:2億3000万円(内訳:自社株2億円、その他の財産3000万円)

<相続時精算課税制度を利用>

【1】贈与税の総額を算出

(2億3000万円ー 基礎控除額 2500万円)× 税率 20%= 4100万円

【2】納税猶予を受ける自社株の贈与税額

(自社株 2億円ー 基礎控除額 2500万円)× 税率 20%= 3500万円

【3】納税額

本来の贈与税総額4100万円ー 3500万円= 600万円

<暦年課税制度を利用(特例税率)>

【1】贈与税の総額を算出

(2億3000万円ー 基礎控除額 110万円)× 税率 55%ー 控除額 640万円= 1億1949.5万円

【2】納税猶予を受ける自社株の贈与税額

(自社株2億円ー 基礎控除額110万円)× 税率55%ー 控除額 640万円= 1億299.5万円

【3】納税額

本来の贈与税総額1億1949.5万円ー 1億299.5万円= 1650万円

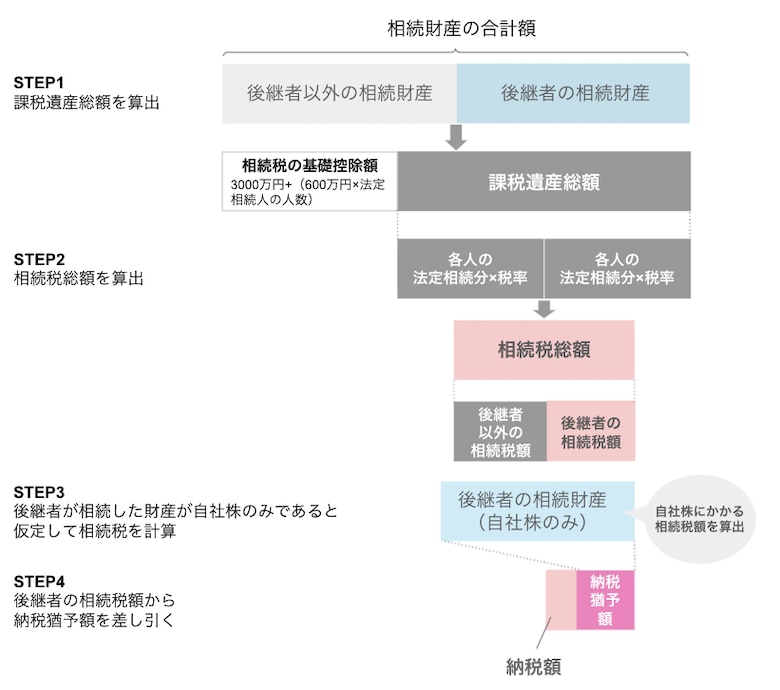

相続税の納税額

まず最初に、相続財産の合計額から相続税の基礎控除額を差し引いて、課税遺産総額を算出します。

次に、課税遺産総額を法定相続分で相続したと仮定して、相続人ごとの相続税額を求めます。各人の相続税額を合計した金額が、相続税総額となります。

そしてあらためて、後継者が相続した財産が自社株のみであると仮定して相続税を計算します。これが納税猶予額となり、納税額から差し引くことができます。

計算シミュレーション

下記のケースを例とします。

・後継者の相続財産:1億3000円(自社株1億円、それ以外の財産3000万円)

・後継者以外の相続財産:1億3000円

・法定相続人:子2人(後継者と後継者以外)

・税額控除なし、法定相続分で按分する

【1】課税遺産総額

後継者の相続財産1億3000円+後継者以外の相続財産1億3000円 ー 基礎控除額4200万円 = 2億1800万円

【2】相続税総額

課税遺産総額を法定相続分(1/2)で按分すると1億900万円なので、

(1億900万円 × 税率40% ー 1700万円= 2660万円)× 2人 =5320万円

※後継者以外の相続人の納税額はそのまま2660万円となる

【3】後継者が自社株式1億円のみを相続したと仮定して、後継者の相続税額を改めて計算

課税遺産総額:1億円+ 1億3000円ー 4200万円(基礎控除額)= 1億8800万円

法定相続分(1/2)で按分すると9400万円なので、

(9400万円 × 税率30% ー 700万円= 2120万円)× 2人 =4240万円

└後継者の相続税額…4240万円 × 1億円 ÷ 2億3000万円=1843.4万円(納税猶予額)

【4】後継者の納税額

本来の相続税総額 5320万円 × 1億3000円 ÷ 2億6000万円ー 納税猶予額 1843.4万円=816.6万円

事業承継税制を利用するための要件

事業承継税制を利用するためには、次の適用要件をすべて満たしている必要があります。

「会社・先代経営者・後継者」それぞれに要件が設けられているので、もれなく確認しましょう。

会社に関する要件

承継する会社は、中小企業基本法の中小企業であり非上場会社であることが条件です。ここでいう中小企業の定義は以下のとおりです。

- 製造業・建設業・運輸業・その他

資本金3億円以下、または常時使用する従業員300人以下 - 卸売業

資本金1億円以下、または常時使用する従業員100人以下 - サービス業

資本金5,000万円以下、または常時使用する従業員100人以下 - 小売業

資本金5,000万円以下、または常時使用する従業員50人以下

なお、中小企業の定義を満たしていても、不動産の管理などを目的した、事業実態のない資産管理会社や風俗営業会社は、事業承継税制の適用対象外となります。

ただし資産管理会社の場合でも、血縁関係のない従業員を5人以上雇用し、事務所を構えるなど、会社としての事業実態があれば、例外的に適用を受けられる場合もあります。

先代経営者に関する要件

先代経営者(贈与者・被相続人)の要件は以下のとおりです。

- 会社の代表権を有していた

- 贈与(または相続)の直前において、一族で50%超の議決権数を保有

- 贈与(または相続)の直前において、会社の筆頭株主であった

なお、贈与で事業承継を行う場合は、贈与時に代表を退いていることが要件となります。

後継者に関する要件

後継者に関する要件は、贈与税と相続税とで異なります。

贈与税の納税猶予及び免除の要件

- 会社の代表権を有している

- 贈与により一族で50%超の議決権数を保有

- 会社の筆頭株主になる

- 20歳以上である(2022年4月1日以降は18歳以上)

- 役員等の就任から3年以上経過している

- 贈与により後継者と一族とで50%超の議決権数を保有している

- 後継者の有する議決権数が、次の(1)(2)いずれかに該当する

(1)後継者が1人の場合 : 一族の中で最も多くの議決権数を保有すること

(2)後継者が2人または3人の場合 : 10%以上の議決権数を保有し、一族の中で最も多くの議決権数を保有すること

※一般措置は(1)のみ

相続税の納税猶予及び免除の要件

- 相続開始日の翌日から5か月を経過する日において会社の代表権を有している

- 相続により一族で50%超の議決権数を保有

- 後継者の有する議決権数が、次の(1)(2)いずれかに該当する

(1)後継者が1人の場合 : 一族の中で最も多くの議決権数を保有すること

(2)後継者が2人または3人の場合 : 10%以上の議決権数を保有し、一族の中で最も多くの議決権数を保有すること

※一般措置は(1)のみ

事業承継税制の手続き

前述の要件をすべて満たしたうえで、以下の手続きをすると事業承継税制の適用が受けられます。

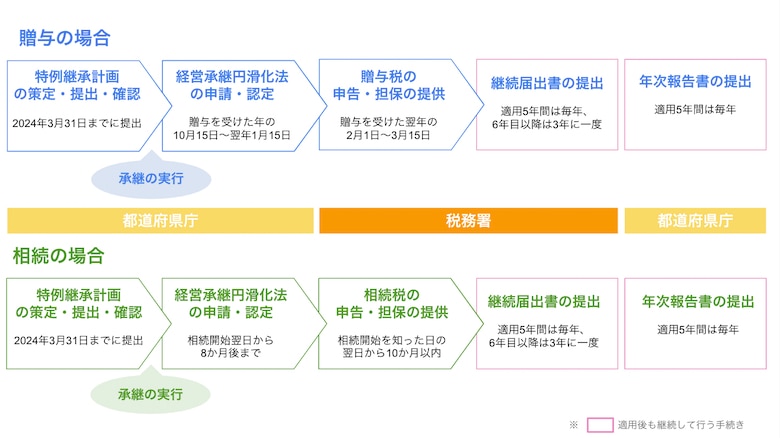

1.特例承継計画の策定・提出・確認

「特例措置」の適用を受けたい場合はまず、「特例承継計画」を策定し、承継後5年間の経営計画などを記載します。作成後は、「認定経営革新等支援機関」に認定されている税理士などに所見を記載してもらった上で、都道府県庁に提出します。

2.贈与・相続による継承を実行

承継をする株式について、後継者に贈与・相続を行います。

3.経営承継円滑化法の認定を受ける

贈与・相続による承継が実行されたら、会社、後継者、先代経営者の各要件を満たした上で、「経営承継円滑化法」の認定を受けられるよう都道府県知事へ申請します。

認定の申請期限は、贈与は贈与を受けた年の翌年1月15日まで、相続は相続開始後8か月以内です。

4.税務署へ申告書等の提出と担保の提供

贈与税・相続税の申告期限までに、事業承継税制の適用を受ける旨を記載した申告書等の書類を税務署へ提出します。

このとき、納税猶予される税額および利子税の額に見合う担保の提供が必要になります。

5.適用後の猶予継続の手続き

事業承継税制による納税猶予を継続させるには、適用後5年間は毎年「年次報告書」を都道府県庁へ提出し、「継続届出書」を所轄の税務署へ提出する必要があります。6年目以降は3年に一度、「継続届出書」の提出が必要となります。

なお、相続税・贈与税の免除を受ける際は、納税地を管轄する税務署に「免除届出書」を提出する必要があります。

事業承継税制の相談は税理士に依頼しよう

以上のように、事業承継税制はメリットの大きい制度ですが、適用を受けるためには要件を満たすための準備が欠かせないだけでなく、長期に渡り煩雑な手続きを継続して行う必要があります。

制度に関して精通していないと、スムーズに手続きが行うことが難しいところはデメリットといえるでしょう。制度の恩恵を享受するためにも、事業承継税制に詳しい税理士に依頼することがなりより大切です。

もっと記事を読みたい方はこちら

無料会員登録でメルマガをお届け!