「信用保証協会」を利用した融資制度とは?審査基準やメリット、手続きの流れを解説

資金調達方法のひとつである「融資」にはその種類はさまざまあります。なかでも「信用保証協会」を利用した融資制度は、起業を検討中の人や創業まもない事業者でも受けやすいため、まず検討すべき手段です。そこでこの記事では、信用保証協会を利用した「信用保証制度」の審査基準やメリット、手続きの流れについて解説します。

目次

信用保証協会とは

「信用保証協会」は中小企業・小規模事業者の金融の円滑化を目的とした機関です。協会が設けている信用保証制度を通じて、事業者の資金調達をサポートしています。

1953年に制定された「信用保証協会法」に基づき設立されて以来、現在は各47都道府県にそれぞれと、横浜市・川崎市・名古屋市・岐阜市の4都市に設置されており、地域の事業者と密着しています。

信用保証協会の仕組みと役割

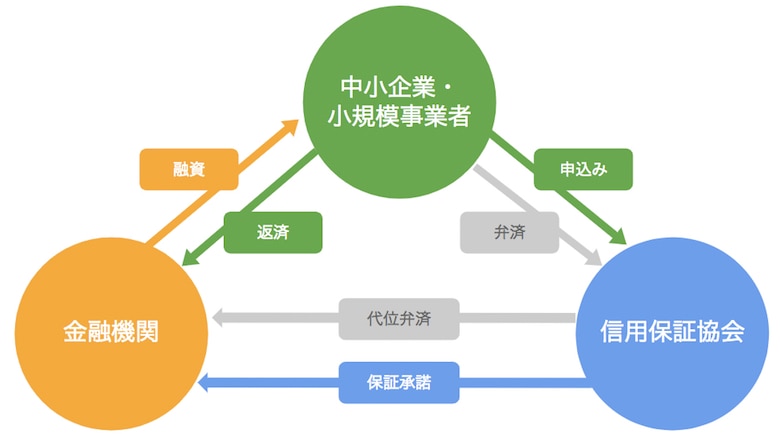

「信用保証制度」は信用保証協会、中小企業、金融機関の3つの組織で構成されています。融資を受けたい中小企業は金融機関を通じて信用保証協会に「保証料」を納付し、その代わり、返済不履行になった場合には金融機関に対し信用保証協会が代位弁済を行います。

プロパー融資との違い

融資には、信用保証制度を利用した「保証付融資」のほか「プロパー融資」という方法もあります。

プロパー融資とは信用保証協会を挟まず、直接銀行から融資を受ける方法です。保証料が発生しない代わりに、銀行などの貸出側にとっては貸し倒れのリスクがあるため審査が通りにくい融資となっています。

また、保証付融資の場合、上限額が通常2億8000万円までと決められていますが、プロパー融資の場合は上限額が決められていません。つまり、事業が成長し、より多額の融資を必要とするような企業フェーズにおいてはプロパー融資の検討をするとよいでしょう。

保証料はどのくらい?

保証料は貸付金額、信用保証率、保証期間、分割係数などにより決まります。

信用保証料率の決定にはまず、「責任共有制度」が適用される保証であるかどうかを判断します。

責任共有制度とは、信用保証協会が本来100%負担していた保証について、その一部を金融機関が負担することで、より積極的な中小企業支援ができるようにした制度のことです。原則としてすべての保証が責任共有制度の適用となりますが、「災害関係保証」「事業再生保証」など、一部の保証は責任共有制度の適用外となっています。

責任共有制度の適用有無を判別したら、次に料率表をチェックします。基本的には融資金額、担保の有無によって異なる料率が設定されており、さらに、中小企業信用リスク情報データベース(略称:CRD)に登録されている中小企業の経営状況によって、9段階の区分に分かれます。

また、返済の回数によって、返済の進捗を考慮した分割係数が乗算されることになります。

ここまでの通りで、返済方法が均等分割返済の場合を例に挙げると、以下のような計算式で保証料が算出されます。

貸付金額×信用保証料率×保証期間(月数)/12×分割係数

保証料は貸付金額、信用保証率、保証期間、分割係数により異なりますが、だいたい融資額の「0.5~2.0%」程度の範囲に収まるでしょう。

なお、信用保証料率ならびに保証料金の目安については各保証協会に直接問い合わせて照会したり、ホームページで計算シミュレートすることができます。

信用保証制度を利用するメリット・デメリット

以上のように、信用保証制度の利用には保証料が発生してしまう、というデメリットがあります。

とはいえ、信用保証がある分、金融機関としては貸倒れリスクが低くなるので長期融資が受けやすいというメリットもあります。

また、ニーズに合わせて様々な融資を選べたり、保証が付かない「プロパー融資」と併用することで融資枠の拡大も期待できます。

他にも原則、連帯保証人が不要だったり、無担保でも利用可能な制度なので事業者にとっては利用しやすい制度と言えるでしょう。

信用保証制度を利用した融資の条件

保証限度額

中小企業に対する保証金額の最高限度額は通常、2億8000万円となります(組合の場合は4億8000万円)。そのうち、普通保証が2億円(組合の場合は4億円)、無担保保証が8000万円となっており、これらとは別に特別な資金を対象とした保証制度もあります。

利用条件

信用保証制度の利用には業種ごとに、従業委員数と資本金の金額による以下の条件が設けられています。

| 業種 | 資本金 | 従業員数 |

|---|---|---|

| 製造業等 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 医療法人等 | ― | 300人以下 |

| ゴム製品製造業(自動車又は航空機用タイヤ及びチューブ製造業並びに工業用ベルト製造業を除く) | 3億円以下 | 900人以下 |

| ソフトウエア業、情報処理サービス業 | 3億円以下 | 300人以下 |

| 宿泊業(旅館業を除く)、娯楽業 | 5,000万円以下 | 100人以下 |

| 旅館業 | 5,000万円以下 | 200人以下 |

上記の条件に当てはまる場合には信用保証を申し込むことができます。

資金使途

保証対象となる資金は、事業経営に必要な資金(運転資金および設備資金)に限られています。生活資金、住宅資金、投機資金等は対象となりません。

信用保証協会を利用するには

手続きの流れ

1)保証申し込み

信用保証制度を利用するには金融機関を通して申し込むのが一般的ですが、保証協会に直接申し込むことも可能です。

・金融機関経由で申込み

金融機関の窓口にて融資を申し込む際に、同時に信用保証の申込手続を行います。金融機関の審査が通った場合、必要書類を金融機関経由で信用保証協会に提出します。

・信用保証協会に直接申込み

各地域にある信用保証協会でまずは相談しましょう。その際、渡された申込書に必要事項を記入し、その他必要書類を添付の上、提出します。

※申込方法は各金融機関や信用保証協会によって異なりますので、事前に問い合わせると良いでしょう

2)保証審査

申し込み後、信用保証協会において「保証審査」が行われます。審査では訪問や面談が行われることもあります。

3)保証承諾

審査の結果、保証承諾が行われると「信用保証書」が発行されます。金融機関以外で申し込みをした場合、事業者が希望する金融機関に融資をあっせんし、金融機関の承諾後に発行されます。

4)融資実行

「信用保証書」に記載された条件にそって、金融機関から融資が実行されます。信用保証料については融資実行のタイミングで金融機関を経由し、原則として、一括で保証協会に支払います。

5)返済

返済条件に従い、金融機関に借入金を返済します。

万が一、事業者が借入金を返済できなくなった場合、信用保証協会が金融機関に対し代わりに返済を行います(代位弁済)。

代位弁済とは

代位弁済とは、事業者が倒産などの理由で金融機関へ借入金を返済できなくなった場合に、信用保証協会が借入残額を支払う仕組みです。代位弁済が行われると金融機関への返済は無くなりますが、保証協会に対して支払い義務が発生します。

代位弁済の原資は税金によって賄われており、その回収業務は「保証協会債権回収株式会社(通称「保証協会サービサー」)」に業務委託されています。債権を正しく回収することにより、信用保証制度の維持・発展に努めています。

必要書類

信用保証協会への申し込みには基本的に以下の書類が必要となります。

- 申込書

- 印鑑証明書(申込人・連帯保証人)

- 商業登記簿謄本

- 定款(写し)

- 確定申告書(決算書)(写し)

- 納税証明書

ただし、保証制度ごとに必要書類が異なったり、不動産を担保として用意する場合には追加書類が必要なこともあります。

保証審査のポイント

金融機関などで行われている融資審査同様、審査基準の内容は公開されていません。とはいえ信用情報機関と連携しているため、事業の倒産歴や不渡りがあると返済能力が疑問視され、保証の審査に影響があるでしょう。

また、申込み時には「事業計画書」を別途作成し、融資の必要性をしっかりと説明できるようにしておくと良いでしょう。

金融機関からの信頼度、という点では、すでに融資実績がある場合にも有利に捉えられます。

代表的な保証制度

信用保証協会にはニーズに合わせたさまざまな保証制度があります。

- 流動資産担保融資保証制度(ABL保証)

事業者が有する売掛債権や棚卸資産を担保として金融機関から借入を行う際に、保証を行う制度です。

- 小口零細企業保証制度

従業員が20人(商業・サービス業は5人)以下の企業を対象にした保証制度です。多額の運転資金を必要としない小規模事業者や、保証協会の利用・金融機関の融資が初めての事業者に向いています。

- 経営力強化保証制度

税理士などの経営革新等支援機関(認定支援機関)を通じて申し込むことで、信用保証料がおよそ0.2%減免される制度です。事業者にとっては金融面だけでなく、経営状態の改善もサポートしてもらえるメリットがあります。

- 借換保証制度

複数の債権を一本化し、返済ペースを見直すことで、月々の返済負担を軽減させる制度です。審査が通れば新たに融資を追加することも可能です。

- 特定社債保証制度

個人事業者や医療法人など以外の会社が対象となる保証制度です。発行した社債に対して保証が付くことで信用度が増し、資金調達の円滑化が期待できます。

おわりに

事業者にとってメリットの多い信用保証制度ですが、必ずしも利用できるわけではありません。返済能力や借入金額の妥当性、事業の将来性など、信用保証協会や金融機関などから「融資するにふさわしい」という判断をしてもらうことが必要です。

そのためにはやはり、必要書類に加えて「事業計画書」を用意しておくと安心です。作成の際は過去に融資実績がある税理士などの専門家に相談すると良いでしょう。税理士にサポートを依頼することで「経営力強化保証制度」のように金利が低減されるなどのメリットもあります。資金調達をスムーズに行うためにも、企業フェーズの早い段階で頼れる税理士を探しましょう。

もっと記事を読みたい方はこちら

無料会員登録でメルマガをお届け!