仮想通貨

仮想通貨の計算について質問があります。

仮想通貨の課税が生じるのは、売り買いした場合や商品購入時、仮想通貨の交換時などの場合かと思いますが、ビットフライヤーの取引所では、ログインするとボーナスポイントがBTCで無償でもらえます。

このボーナスポイントについては、課税関係が生じるのは、上記の売り買いなどの取引時でよいでしょうか?

それとももらった段階ですか?

また、取得価額の計算をする際には、無償でもらった分の数量も含めますよね?

その時の金額は0円なんでしょうか?

それとも円換算額ですか?

税理士の回答

ビットフライヤーのログイン時のボーナスですが、課税関係が生じるのはそのポイントが付与された時です。

少額のポイントですが、厳密にはポイントが付与された日のレートで換算し、取得価額の計算を行います。

例えば2月6日に0.0001BTC付与されて、その日のレートが800,000円だったとしたら、800,000円/BTC×0.0001BTC=80円が所得となるとともに、取得価額に加わります。

ビットフライヤーのログインで0.0002BTCもらえますよね。

私はログインという行為に対して対価を得たと解釈し、

贈与にはあたらず、やはり所得税の計算に組み込んでいます。

藤本様、髙木様わかりやすいご回答ありがとうございます。

追加で質問してもよろしいでしょうか?

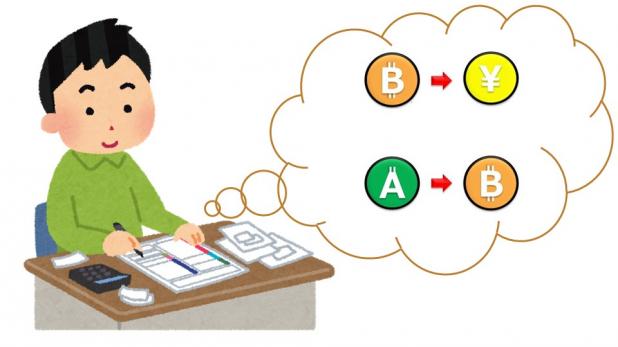

BTCの証拠金取引もしているのですが、通常の売り買いによる所得及び取得価額と証拠金取引による所得及び取得価額は、同じBTCですが、別々に計算してもよいのでしょうか?

またBTC以外の仮想通貨の取引もしてますが、その種類ごとに所得及び取得価額を計算してもよいのでしょうか?

証拠金取引は所有権が移るわけではないので、現物と分けて計算しています。

株の信用取引と同じですね。差損益部分を申告すればよいかと思います。

現物と証拠金取引でどちらか一方が損が出ていたら通算してもいいです。

現物取引と証拠金取引は同じ通貨建てだとしても別々に所得計算します。

また、現物でも通貨の異なるごとに分けて所得計算します。

所得区分はすべて雑所得になるので、仮想通貨の取引で損失が発生した場合には損益通算が可能です。

藤本様、髙木様ご回答ありがとうございました。大変助かりました。

本投稿は、2018年02月06日 08時34分公開時点の情報です。 投稿内容については、ご自身の責任のもと適法性・有用性を考慮してご利用いただくようお願いいたします。